Пигалев А. - Фигура "Шип на дне"

Пословица Если, что-то выглядит слишком хорошо, чтобы быть правдой, то весьма вероятно, это не так, наверное нигде так хорошо не применима как в трейдинге. Доверчивые массы клюют на рекламные обещания 90 % прибыли и легких миллионов. Любой трейдер, который провел достаточно времени на рынке и занимался разработкой своих систем, знает, что жизнеспособные идеи очень редки.

Только одна из десяти идей может найти практическое применение, тогда как остальные отправляются в мусорный ящик истории. Графический анализ очень субъективен. Подчас графики легко могут ввести нас в заблуждение. Человек часто видит то, что он хочет увидеть. Мы видим прибыльные сделки в ретроспективе и не замечаем ловушек.

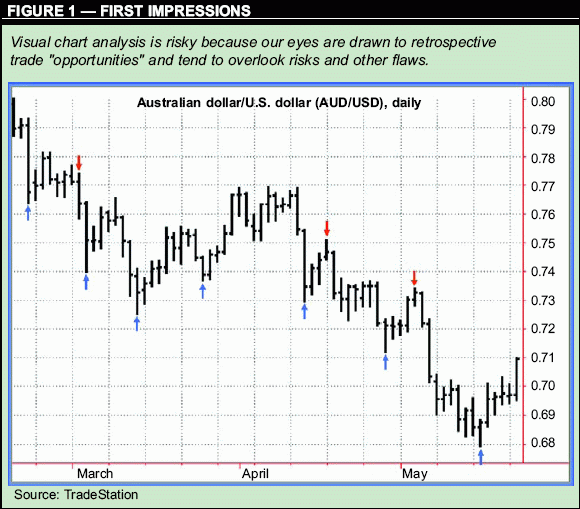

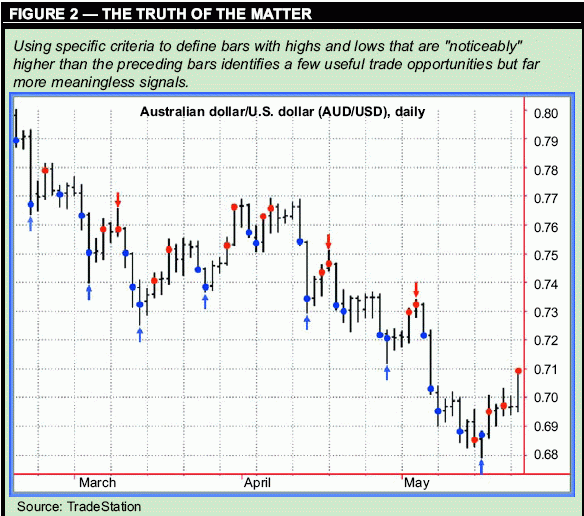

Только классифицированные и протестированные ценовые фигуры можно использовать, полагаясь на них с большой долей уверенности. Посмотрим на рисунок 1. Можно предположить, что в данном случае продажи при закрытии свечей, чьи максимумы заметно выше максимумов предшествующих свечей, и покупки при закрытии свечей, чьи минимумы заметно ниже, чем минимумы непосредственном предшествующих им свечей, являются хорошей тактикой входа.

Возможно, это просто означает, что необходимо продолжить анализ.

Что мы пытаемся разработать?

Современная техника позволяет легко обрабатывать огромные массивы данных - оптимизировать торговые сигналы, находить оригинальные паттерны и так далее. К сожалению, часто эта легкость приводит к появлению торговых идей, в которых нет логики, и которые никак не связаны с реальностью - они основаны на совпадениях, которые кажутся компьютеру значимыми.

Известный менеджер Насим Талеб, назвал людей, разрабатывающих такие стратегии одураченными случайностью. Чтобы избежать этой проблемы, необходимо сначала определить тип поведения цены, которое вы пытаетесь поймать, а также проанализировать вашу идею с точки зрения здравого смысла трейдера. В приведенном нами примере, наше влияние изначально было привлечено тем, что цена имеет тенденцию разворачиваться, после того как формировался шип, резко выделяющийся на фоне предшествующих свечей. Проанализировав это наблюдение, нетрудно понять его логику: резкое движение цены приводит к истощению силы тренда, и рынок разворачивается.

Таким образом, нас интересует истощение силы тренда. Теперь, когда мы определили, какой тип ценового движения нас интересует, необходимо выработать критерии шипов и провести их тестирование с целью определить, являются ли они хорошими сигналами разворота.

Определение паттерна.

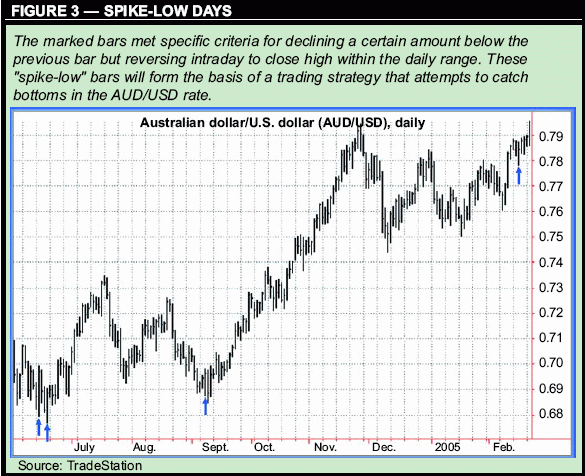

Рассматриваемая нами стратегия основана на идентификации доньев (и, соответственно, точек покупки) при помощи выделения особой фигуры Свеча Шип на дне. На рисунке 3 дан график движения пары AUD/USD.

В течение некоторого времени пара формировала более низкие максимумы, минимумы и закрытия, после чего в течение сессии 8 февраля произошло резкое снижение с последующим ростом и закрытием около дневного максимума (если использовать время 17:00 в качестве времени закрытия).

10 декабря 2004 и 8 января 2005 рынок сформировал более высокие минимумы, тогда как 21 декабря и 28 января были сформированы более низкие максимумы - цена двигалась в узком диапазоне. Чартисты, которые заметили это поведение цены, могут заметить и то, что минимум 8 февраля был еще одним более высоким минимумом консолидационной фазы.

Теперь давайте посмотрим собственно на ценовой шип. Мы сравнили его с другими подобными свечами, чтобы понять, есть ли общие характеристики у свечей, которые предшествуют разворотам или коррекциям, и есть ли у них характерные отличия от других свечей.

Мы определили паттерн следующим образом:

1. Сегодняшний минимум должен быть, по меньшей мере, на 25 пипсов ниже предыдущего минимума.

2. Сегодняшний минимум должен быть ниже 10 предыдущих минимумов.

3. Сегодняшнее закрытие должно произойти в верхней четверти свечи.

Разработанный нами паттерн должен ловить определенные движения цены. Во-первых, минимум сигнальной свечи не только должен быть ниже минимума предыдущей свечи, он также должен быть ниже минимумов предыдущих 10 свечей.

Это помогает нам удостоверится в том, что в течение некоторого времени до образования Шипа на дне, рынок находился в фазе нисходящего движения, что увеличивает вероятность того, что шип действительно окажется на дне. Если бы мы использовали только первый критерий, то был бы слишком большой риск натолкнуться на однодневные аберрации в последовательностях восходящих свечей. Во-вторых, высокое закрытие означает, что покупатели начинают доминировать ближе к вечеру на медвежьим рынке.

Конечно, это не гарантия разворота, однако признак потенциального изменения ситуации. Первоначально мы использовали более жесткие критерии паттерна, однако выяснилось, что при больших требованиях к ценовой модели, они начинали встречаться очень редко. Уникальные паттерны может и интересны для теоретиков, но практикующим трейдерам необходимы не только надежные фигуры, но и те, которые предоставляют возможность постоянно работать с ними. В Таблице 1 представлены средние и медианные возвраты по нашей ценовой модели. За точку входа принималось закрытие свечи, которая удовлетворяет нашим требованиям (всего таких оказалось в период с 1988 по 2005 год - 25). Анализ проводился по возможным выходам в течение следующих 20 дней после формирования паттерна. В таблице также показаны самые резкие движения внутредневные движения цены (LUM - самые резкие движения цены вверх, LDM - самые резкие движения цены вниз), которые происходили во время каждого из интервалов.

Эти значения могут быть полезны при оценки потенциальной прибыли и риска. Кроме того, для первых пяти дней даны процентные соотношения положительных возвратов (% 0).

Например, среднее движение цены в первых день составило +0.20 %, медианное +0.03 %, самое большое движение вверх 3.19 % , тогда как самое большое движение вниз -1.13 %. Среднее максимальное движение вверх составило 0.74 %, тогда как среднее максимальное движение вниз -0.53 %. Самое большое движение вверх составило 4.5 %, самое большое движение вниз -1.76 %. Закрытие цены в 1-й день происходило с повышением в 52 % случаев.

Применение на практике.

Как можно использовать наши выводы? Один из способов это создать торговую стратегию, в которой происходило бы открытие длинных позиций при закрытии соответствующих шипов.

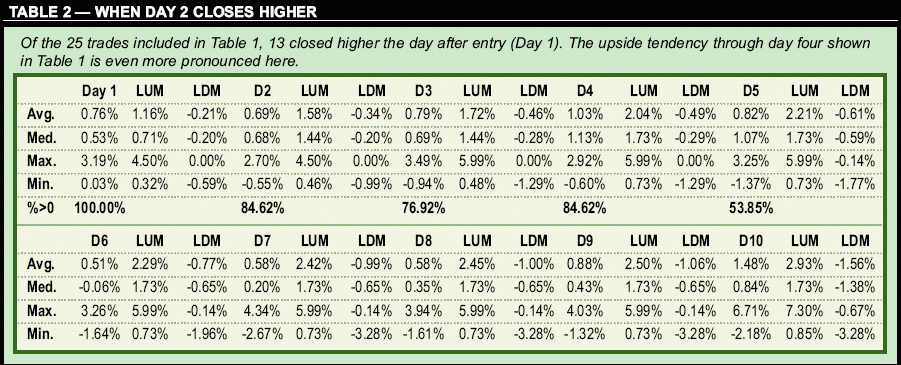

Полученная статистика по движению цены от закрытия к закрытию и внутреднивных максимальных движениях цены в ту или другую сторону, может быть использована для установки стоп-лоссов и уровней выхода. Например, с 1 по 4 дней среднее максимальное движение вверх составляет 1.42 %, тогда как среднее максимальное движение вниз -1.03 %. Первое число может быть использовано для установки цели прибыли, тогда как второе может стать стоп-лоссом (при более консервативном подходе можно использовать в качестве цели прибыли среднее медианное значение +1.21 %). Однако, если мы внимательно посмотрим на полученные нами статистические данные, мы увидим, что существует возможность выделить отдельно лучшие потенциальные сделки и создать усовершенствованную стратегию. Когда закрытие в день-1 было более высоким, что в день входа, вероятность того, что в следующие дни цена будет расти, значительно повышалась.

Когда же в день-1 закрытие происходило ниже, чем в день открытия позиции, пара AUD/USD имела в дальнейшие дни тенденцию к понижению. Это простое наблюдение может быть использовано в качестве фильтра. В таблице 2 дана статистика с 1 по 10 день для тех случаев, когда закрытие цены в день 1 было более высоким, чем в день входа. Как видно во 2-6 дни рынок имел ярко выраженную тенденцию к росту и более высокую вероятность роста, чем в таблице 1. Движения вниз оказались меньше, что означает рост коэффициента прибыли к риску.

Таким образом, закрытие свечи в день 1 с понижением может быть использовано в качестве начального стопа. Мы продолжаем удерживать только те позиции, для которых закрытие в день-1 было выше, чем закрытие в день входа.

Таким образом, наибольшая вероятность поймать хорошее движение цены приходится с 2 на 4 день. В 4-й день среднее максимальное движение цены вверх составляет 2.04 % , медаинное максимальное движение цены вверх 1.73 %. Среднее максимальное движение цены вниз -0.49 %, медианное максимальное движение цены вниз -0.29 %. Полученную информацию возможно использовать для установления приемлемых стоп-лоссов и целевых ориентиров прибыли.

1. Длинная позиция открывается в день, когда сформировался шип на дне.

2. Если закрытие в день -1 после открытия позиции произошло ниже, закрывайте позицию с убытком.

3. Если цена выросла на 1.7 %, закрывайте позицию с прибылью.

4. Закрывайте позицию при закрытии торгов в день - 4.

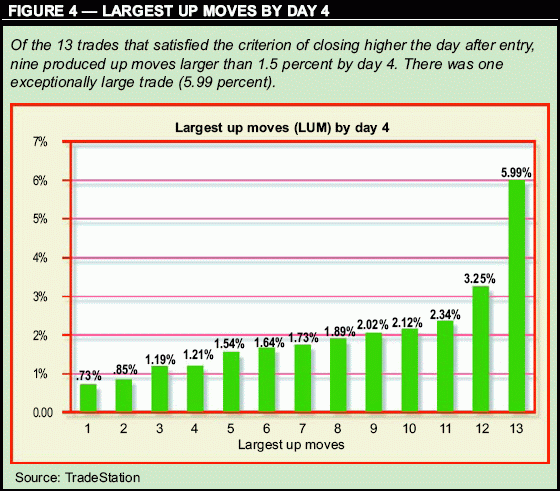

Вернемся к нашей выборке из 25 паттернов. В 12 случаях в день 1 срабатывал стоп. Общий убыток составил 486 пипсов ($4,860.00). В 13 оставшихся случаях семь раз срабатывал стоп на уровне 1.7 %, четыре раза закрытие осуществлялось в день - 4 с небольшой прибылью.

Общая прибыль составила 1303 пипсов ($13,030.00), чистая прибыль: $13,030.00 - $4,860.00 = $8,150.

Не исключено, что использование трейлинг-стопов было бы более эффективным и позволило бы капитализироваться на происходящих времени от времени сильных движениях.