Волатильность является важнейшим параметром срочных финансовых рынков. К примеру, большинство опционных стратегий основано именно на этой характеристике базисного актива, по которому выписываются опционы.

В то же время спот-рынок FOREX традиционно оперирует понятиями доходности и риска, ретушируя такой важнейший параметр рынка, как волатильность. Однако количественные оценки волатильности курса валюты позволяют в нулевом приближении прогнозировать ценовой канал, в котором будет двигаться в ближайшее время исследуемая валюта.

Финансовые аналитики при выборе той или иной валюты в качестве финансового инструмента на рынке FOREX обычно используют такие традиционные показатели, как доходность и риск. Причем и доходность, и риск выбранного инструмента оцениваются в отдельно взятый момент времени или, в лучшем случае, на конечном дискретном временном ряде.

В действительности же курсы валют все время меняются - одни медленно, другие быстро. В связи с этим часто на передний план характеристики рынка выдвигается его волатильность в качестве количественной меры прошлого или будущего курсового разброса исследуемой валюты.

Особенно это актуально для срочного рынка опционов и фьючерсов.

Волатильность характеризует величину возможных курсовых пере-колебаний цены финансового инструмента за выбранный промежуток времени. Трейдеры используют историческую волатильность (historical volatility), то есть размах переколе-баний курса валюты в определенный период в прошлом, для прогнозирования поведения валюты в самом ближайшем будущем.

При этом прогнозируемая волатильность (implied volatility) задает в нулевом приближении тот ценовой коридор, в пределах которого и будет меняться курс нашей валюты в выбранном интервале времени.

Аналитики могут использовать волатильность для оценки вероятности заданных изменений курса валюты на конкретную дату. Это, в конечном итоге, позволяет трейдеру не только оценить ожидаемую доходность, но и рассчитать свой риск. Те же, кто работает на срочном рынке, используют волатильность, в первую очередь, для оценки перспектив опционов колл и пут.

Другими словами, если на спот-рынке FOREX трейдеры мыслят категориями доходности, то на срочном рынке они мыслят категориями волатильности. Общепринято волатильность рынка измерять в единицах стандартного отклонения а, причем считается (и этот факт часто используется трейдерами в практических целях - см., например, индикаторы С. Кейс [1, 2]), что волатильность рынка пропорциональна корню квадратному от времени наблюдения.

Действительно, согласно статистической природе рынка FOREX, цена закрытия практически любого его высоколиквидного финансового инструмента на внутридневных интервалах времени описывается гауссовским случайным блужданием.

В качестве примера рассмотрим график USD/CHF daily (рис. 1). Применим к нему алгоритм расчета одномерного броуновского движения, изложенного в книге Р. Кроновера [3].

Пусть AC(t) - дневное изменение цены закрытия, определяемое как разность между ценами закрытия текущего дня (t) и предыдущего дня (t-l), то есть AC(t)= C(t) - C(t-1).

AC(t) и определим по ней стандартное отклонение а (рис. 2).

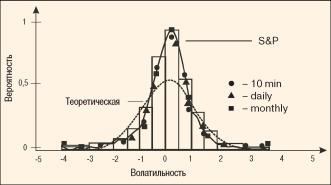

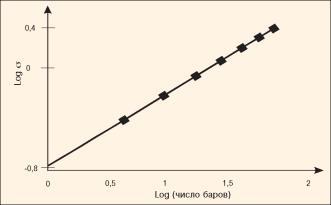

Наложим на гистограмму гауссовскую кривую с таким же стандартным отклонением. Как видно из рисунка 2, построенная гистограмма практически описывается нормальным распределением (за исключением хвостов - это тема особого разговора). Этот же вывод подтверждает график зависимости log а от log I At I (где At - число сформированных баров за время t), представленный на рисунке 3. График получен для интервала времени январь 1999 г. - июнь 2000 г.

Из алгоритма, приведенного в [3], находим параметр H=0.5036, откуда определяем фрактальную размерность рынка USD/CHF daily = 1.4964. Полученное численное значение фрактальной размерности нашего рынка (а точнее - параметр H) близко к классическому одномерному броуновскому движению.

Это позволяет сделать вывод, что цены закрытия рынка USD/CHF daily за прошедший год совершали гауссовское случайное блуждание.

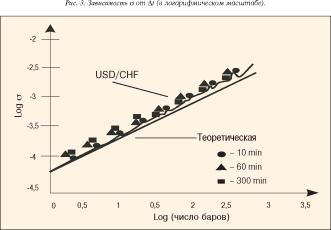

Для сравнения на каждом графике нанесена теоретическая прямая такой зависимости. Из величины тангенса угла наклона полученных экспериментальных кривых можно оценить показатель степени зависимости а от t.

Из представленных рисунков видно, что на рынке FOREX только вблизи начала отсчета t, то есть при формировании 10 и менее ба-

Так же, как и для рынка USD/CHF, тангенс угла наклона расчетной кривой на всех графиках равен 1/2, то есть для теоретической кривой величина волатильности пропорциональна корню квадратному от числа сформированных баров.

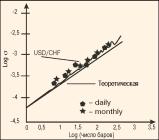

Видно, что ход экспериментальной кривой зависимости log а от log |At| заметно отличается от хода соответствующей теоретической кривой: на временных масштабах 10 min и 60 min наблюдается их заметное расхождение, а их взаимное поведение аналогично поведению этих кривых для USD/CHF. А вот на длительных масштабах времени 300 min и daily наблюдаем, что по прошествии времени формирования 1000 и более баров ход экспериментальной кривой начинает совпадать с поведением теоретической прямой или даже располагаться чуть ниже теоретической прямой.

Такой же эффект наблюдается и для графика SP monthly после времени формирования 100 и более баров.

Этот замечательный результат можно интерпретировать следующим образом:

1. При исследовании фондового рынка и рынка гособлигаций США на внутридневных короткопериодных интервалах за время формирования 100 и более баров волатильность обоих рынков начинает расти существенно быстрее, чем корень квадратный от числа построенных баров (полная аналогия с рынком FOREX).

2. На временной развертке daily после формирования примерно 1000 и более баров волатильность обоих рынков резко сужается, следствием чего может быть хорошая предсказуемость рынка на таких длинных временных масштабах, соответствующих примерно 2.5-3 календарным месяцам.

3. На временной развертке monthly после формирования 100 и более баров, что соответствует примерно 8 календарным годам, волатильность рынков также резко падает. Как следствие, рынки становятся прогнозируемыми.

Эти факты свидетельствуют о том, что, в отличие от рынка FOREX,

фондовый рынок и рынок государственных облигаций США содержат как минимум два независимых цикла: длиннопериодный линейно детерминированный экономический цикл (2.5-8 лет), на который накладывается короткопериодный цикл случайного блуждания цены (описываемый теорией хаоса).

Таким образом, на всех сегментах финансового рынка короткопериодные спекулянты имеют одинаковые степени риска, растущие (по абсолютной величине) с увеличением их инвестиционных горизонтов. Такая закономерность прослеживается до значений глубины инвестиционного горизонта в 2.5-3 года.

При дальнейшем увеличении глубины инвестиционного горизонта (от 2.5-3 лет) наблюдается скачкообразное уменьшение риска на фондовом рынке и рынке государственных облигаций США, в то время как рынок FOREX по-прежнему остается высокорискованным сегментом финансового рынка.

При построении рис. 1 был использован пакет технического анализа компании CQG Inc., любезно разрешенный к использованию руководством компании, за что автор выражает ему благодарность.

1. Kase Cynthia A. Trading With the Odds: Using the Power of Probability to Profit in the Futures Market. - New York: Wiley, 1996.

2. Якимкин В. Н. Финансовый дилинг. Книга 1. - М.: ИКФ Омега-Л, 2001.

3. Кроновер Р. М. Фракталы и хаос в динамических системах. - М.: Постмаркет, 2000.

4. Peters E. E. Fractal Market Analysis. - New York: Wiley, 1994.