Учет векселей коммерческим банком

Приняв на инкассо векселя, банк обязан своевременно переслать их по месту платежа и поставить в известность плательщика повесткой о поступлении документов на инкассо. В случае неполучения платежа по векселям банк обязан предъявить их к протесту от имени доверителя, если последним не будет дано иного распоряжения.

4.1.2. Домициляция векселей

При вексельной форме расчетов банк плательщика может выступать в качестве домицилянта, то есть выполнять поручение своего клиента по своевременному совершению платежа по векселю. Назначение по векселю плательщиком какого-либо третьего лица называется домициляцией, а такие векселя домицилированными. Для банка эта операция является прибыльной, поскольку за домициляцию векселей он получает комиссионное вознаграждение и в то же время не несет никакой ответственности, поскольку оплачивает вексель только в том случае, если плательщик внес ему ранее вексельную сумму, или, если клиент имеет у него на своем расчетном (текущем) счете достаточную сумму и уполномочивает банк списать с его счета сумму, необходимую для оплаты векселя.

В противном случае банк отказывает в платеже и вексель протестуется обычным порядком против векселедержателя.

4.1.3. Гарантийные операции банков по векселям

В целях предотвращения или уменьшения размера негативных последствий, которые могут наступить в случае неисполнения, либо ненадлежащего исполнения должником своего обязательства, такое обязательство может быть обеспечено поручительством и банковской гарантией. Кроме того вексельное законодательство предусматривает акцептование и авалирование.

При акцепте банк становится обязанным по векселю лицом и несет всю ответственность за его оплату так же, как и плательщик, приобретая все права требования по нему против последнего. Эта операция надежно гарантирует оплату векселя, и это дает право банку взимать за подобную услугу довольно высокие комиссионные.

Аваль выступает как вексельное поручительство, в отношении которого применяется вексельное право, что отличает его от общих способов обеспечения обязательств. Это поручительство означает гарантию полного или частичного платежа по переводному векселю (тратте), если должник не выполняет в срок свои обязательства. Вексельное поручительство дается надписью на самом векселе или на добавочном листе (аллонже) с указанием места его выдачи.

Аваль выражается словами "считать за аваль" или аналогичной фразой и подписывается авалистом.

Учет векселей коммерческим банком

Операция учета заключается в покупке банком денежных долговых обязательств до срока наступления платежа, при которой происходит перенос на банк прав кредитора. Учетом, или дисконтом, векселя называется операция, в которой банк, принимая от предъявителя вексель, выдает предъявителю сумму этого векселя до срока платежа, удерживая в свою пользу проценты от суммы векселя за время, оставшееся до срока платежа.

Юридически учет векселя представляет собой передачу (индоссамент) векселя на имя банка со всеми ее обычными последствиями.

Поскольку ссуда имеет место там, где передача капитала совершается не взаимно, а односторонне, на срок и на условиях возврата, учет векселя как по содержанию, так и по форме не является ссудой. Это простой акт купли-продажи.

Посредством индоссамента вексель переходит в собственность банка, а деньги - в собственность клиента.

Учитывая вексель, клиент банка приобретает ликвидные средства, а также избавляется от забот по возврату банку полученных по учету сумм, поскольку банк получает их непосредственно от векселедателей и только лишь при неблагоприятном финансовом состоянии последних обращается к предъявителю векселя.

Если банк принимает к учету только векселя, основанные на товарных сделках, то он должен быть уверен в своевременной их оплате и товарном характере сделки. Следовательно, необходима проверка кредитоспособности клиента и правильности оформления векселей.

Никаких объяснений по поводу отказа в приеме векселей к учету банки давать не обязаны.

Векселя предоставляются в банковские учреждения при особых реестрах, имеющих единообразную форму. Коммерческие банки могут выдавать своим клиентам бланки реестров бесплатно или по договорной цене.

Векселя располагаются в реестрах по срокам. Реестры передаются в вексельный (учетный) отдел для проверки векселей.

Реестры должны быть подписаны предъявителем или уполномоченными лицами, имеющими право распоряжаться денежными суммами от имени клиента. При желании клиента банк выдает ему квитанцию о приеме векселей, если учет последних не может быть произведен в день приема.

Представленные к учету векселя должны иметь бланковые передаточные индоссаменты от имени предъявителя. Перед бланковой надписью оставляется место, достаточное для того, чтобы банк мог проставить штамп о передаче векселя на его имя, превратив таким образом бланковую надпись клиента в именную.

Обращение бланкового индоссамента в именной напXавлено на предотвращение использования векселя в случае его утраты или хищения.

По векселям с платежом не в месте учета взимается также порто (почтовые расходы) и дампо (комиссия иногородним банкам за инкассирование иногородних векселей).

Кредитные операции коммерческого банка с использованием векселей

4.3.1. Предъявительские кредиты

Как отмечалось ранее, банки могут открывать предприятиям, организациям и другим клиентам специальные ссудные счета и выдавать по ним кредиты, принимая в их обеспечение векселя. Ссуды оформляются без установления срока или до наступления срока погашения векселей, принимаемых в обеспечение.

Векселя принимаются в обеспечение специального ссудного счета не на их полную стоимость: обычно 60-90% их суммы в зависимости от размера установленного конкретным банком, а также в зависимости от кредитоспособности клиента и качества представленных им векселей.

Векселя представляются в банк при реестрах установленной формы. Записи по перечисленным в реестре векселям сличаются с реквизитами приложенных векселей.

По принятым с реестром векселям предъявителю вручается квитанция.

На векселях, внесенных в реестр, должен быть проставлен бланковый индоссамент от имени предъявителя. Перед этим индоссаментом оставляется достаточное место, чтобы банк мог поставить штамп по передачи векселя на имя банка, превратив таким образом бланковый индоссамент клиента в именной.

Одновременно представленные векселя проверяются с точки зрения их экономической и юридической надежности. С юридической стороны проверяется правильность заполнения всех реквизитов, а также полномочия лиц, чьи подписи имеются на векселе, и подлинность этих подписей.

К учету принимаются векселя, основанные только на товарных и коммерческих сделках. Векселя "бронзовые", "дружеские", встречные к учету не принимаются.

Продажа векселей банку сопровождается как минимум одним индоссаментом владельца векселя в пользу этого банка, и, следовательно, предъявленный к учету вексель должен иметь не менее двух подписей, то есть векселедателя и первого векселедержателя.

Векселя, оказавшиеся при проверке неудовлетворительными (выданные юридическими и физическими лицами, допускавшими свои векселя до протеста, некоммерческие векселя, неправильно оформленные и т.п.) вычеркиваются из реестра. Остальные векселя принимаются к учету с разрешительной надписью руководителя банка (или его заместителей) о сумме этих векселей на реестре.

В отношении сроков векселей предпочтение отдается краткосрочным векселям, менее зависимым от изменения экономического положения клиентов и общей хозяйственной конъюнктуры.

При использовании кредита банк следит за размером его свободного остатка. Перед проведением тех или иных платежных операций за счет ссуды по специальному ссудному счету банк проверяет расчет имеющегося свободного остатка кредита.

После погашения кредита по специальному счету под векселя клиенту возвращаются из обеспечения векселя на сумму, соответствующую внесенной в погашение долга. Если от клиента средства не поступают, на погашение задолженности по специальному счету обращаются суммы, поступающие в оплату векселей.

Погашение ссуды может осуществляться путем перечисления средств по распоряжению клиента с его расчетного счета или путем зачитывания платежей, поступающих по векселям, находящимся в обеспечении кредита, от векселедателей.

Если по специальному ссудному счету за счет поступающих средств образуется кредитовое сальдо, то банк начисляет на кредитовые остатки проценты в размере, установленном за хранение их на расчетных (текущих) счетах.

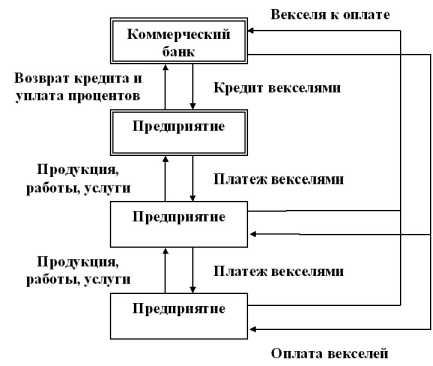

4.3.2. Векселедательские кредиты

Векселедательский кредит может быть предоставлен клиентам, которые выдают под этот кредит собственные векселя другим предприятиям и лицам на оплату продукции, работ и услуг. Последние представляют такие векселя в свой банк, который пересылает их в банк векселедателя для учета за счет открытого ему кредита.

Вексельные кредиты открываются по заявкам клиентов. При рассмотрении возможностей открытия кредита банк рассматривает прежде всего, насколько финансово-хозяйственное положение клиента характеризует возможность своевременного погашения кредита, а также степень его кредитоспособности.

При ухудшении хозяйственно-финансового положения клиента банк может пересмотреть размеры действующего кредита.

Векселя в случае векселедательского кредита принимаются к учету только в размере свободного остатка кредита. Для определения этого остатка ведется специальный внесистемный учет "облиго клиента", служащее для получения справок о том, не превышает ли сумма векселей, предъявленных к учету, размера открытого кредита, и каков еще свободный остаток кредита.

Эмиссия векселей коммерческим банком

Коммерческие банки могут выпускать (эмитировать) собственные векселя так называемые банковские или финансовые векселя. Банковский вексель представляет собой одностороннее, ничем не обусловленное обязательство банка-эмитента векселя об уплате обозначенному в нем лицу или его приказу определенной денежной суммы в установленный срок.

Финансовые векселя эмитируются для целей получения инвесторами дохода, который определяется величиной дисконта, и для выполнения расчетных функций между предприятиями.

Стать первым держателем векселя коммерческого банка можно двумя способами:

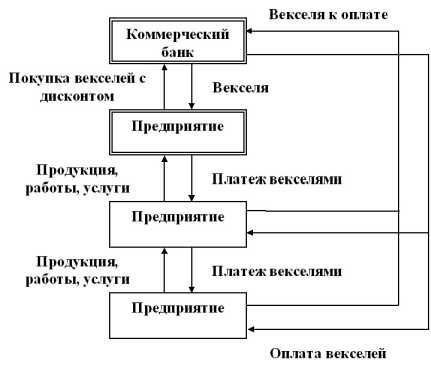

- купить вексель в коммерческом банке (со скидкой в зависимости от срока) (рис. 1);

- получить в коммерческом банке вексельный кредит (процентная ставка по вексельному кредиту ниже, чем по обыкновенному) (рис. 2).

Рис. 2. Схема вексельного кредитования

Собственные векселя банков включаются в расчет суммы обязательных резервов, подлежащих депонированию в Банке России, в порядке, установленном письмом Центрального Банка РФ от 15 февраля 1994 года за 13-1/190 "О введении в действие Положения о порядке формирования фонда обязательных резервов коммерческих банков". Таким образом часть средств, привлеченных банком от продажи векселей, подлежит обязательному депонированию в Банке России.

Ежеквартально банк должен представлять в территориальные управления Центрального Банка РФ по месту нахождения корреспондентского счета информацию о выпущенных векселях, а также об участии банка в серийных или регулярных выпусках векселей эмитентов-небанков, в которых он выступает гарантом либо в виде аваля, либо вексельного посредничества.

Пример организации вексельного обращения в АКБ "Спиритбанк"

Коммерческий банк "Спиритбанк" г.Тулы выпустил в обращение с сентября 1994 г. простой вексель КБ "Спиртибанк". Основной целью данного мероприятия является помощь предприятиям региона в осуществлении взаиморасчетов (см. рис.

1).

Вексель АКБ "Спиритбанк" - это безусловное письменное обязательство банка заплатить указанную в векселе денежную сумму в указанный срок (или ранее). Вексель выдается банком на любую сумму на следующие сроки: 3 дня; 1, 2, 3 недели; 1, 2, 3 месяца.

Вексель КБ "Спиритбанк" может быть использован в качестве надежного платежного средства, альтернативного деньгам, при расчетах покупателей с поставщиками за отгруженную продукцию и оказанные услуги. Удобство использования векселя заключается в том, что с его помощью можно производить платежи при отсутствии денежных средств на расчетном счете предприятия.

Стать первым держателем векселя АКБ "Спиритбанк" можно двумя способами:

- купить вексель в АКБ "Спиритбанк". При этом банк предоставляет скидку в зависимости от срока векселя;

- получить в АКБ "Спиритбанк" вексельный кредит, процентная ставка по которому ниже, чем по обыкновенному (см. рис. 2).

Вексельный кредит может быть выдан только организации, являющейся юридическим лицом, зарегистрированным на территории Российской Федерации или на территории иного государства, использующего рубль в качестве официальной денежной единицы.

Вексельный кредит может представляться предприятиям для расчетов за товары и услуги в рамках действующего законодательства, регулирующего использование векселей. Основанием для выдачи вексельного кредита является вексельный кредитный договор.

Для рассмотрения вопроса о выдаче вексельного кредита клиент представляет в банк письменную заявку на имя Председателя Правления, баланс за последний отчетный период с приложениями и отметкой налоговой инспекции, а также учредительные документы (для предприятий, не являющихся клиентами банка).

Кредитный отдел дает заключение о возможности выдачи вексельного кредита на основании представленных документов.

Решение о выдаче и условиях вексельного кредита принимает Председатель Правления банка или его заместитель.

В случае положительного решения Правления о выдаче вексельного кредита отдел ценных бумаг оформляет кредитный договор. Договор визируется начальником кредитного отдела, главным юрисконсультом, начальником отдела ценных бумаг и подWисывается Председателей Правления или его заместителем.

Кредитный отдел оформляет документы по обеспечению кредита. Отдел ценных бумаг выдает кредит заемщику в виде набора срочных векселей банка на сумму кредита, знакомит заемщика с условиями обращения векселей и порядком заполнения передаточных надписей.

Отдел ценных бумаг АКБ "Спиритбанк" осуществляет следующие операции по исполнению кредитного договора:

- хранит документы, связанные с заключением и исполнением вексельного кредитного договора, погашением кредита;

- открывает заемщику ссудный счет, осуществляет бухгалтерские проводки, связанные с исполнением вексельного кредитного договора, производит начисление процентов, в том числе по просроченному кредиту;

- осуществляет прием, проверку подлинности и учет векселей, выданных по вексельному договору.

Бланки векселей АКБ "Спиритбанк" выпущены на Гознаке и не уступают по защищенности от подделки наличным деньгам. Учет выданных и оплаченных векселей, а также факты передачи векселя от владельца регистрируются в банке.

Передача прав по векселю (оплата товаров и услуг с помощью векселя) осуществляется заполнением передаточной надписи на оборотной стороне векселя. Передаточная надпись включает подписи ответственных лиц, скрепленные круглыми печатями предприятий.

Держатель векселя может не дожидаться даты платежа по векселю, а предъявить его к оплате в банк досрочно. В этом случае банк оплачивает указанную в векселе сумму за вычетом дисконта в день предъявления (или в следующий рабочий день) путем перечисления денежных средств на расчетный счет предъявителя.

Величина дисконта устанавливается банком в зависимости от срока, оставшегося до даты платежа, указанной в векселе.

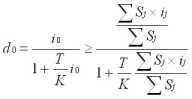

Величина дисконта при досрочной покупке векселя, как и величина скидки при продаже векселя определяется по формуле 3.6 исходя из утвержденной процентной ставки, которая в случае расчета процента дисконта при досрочной покупке векселей не должна быть меньше средневзвешенной процентной ставки размещения средств банка

где d0 дисконт при досрочной покупке векселя, %;

i0 утвержденная ставка процента для расчета дисконта при покупке векселя, %;

Т - срок, оставшийся до даты платежа, указанной в векселе, дней;

К - расчетная длительность года, дней;

Sj размер размещенных средств, рублей;

ij процентная ставка по размещенным средствам, %,

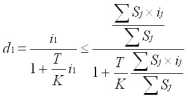

а в случае расчета процента скидки при продаже векселя не должна быть больше средневзвешенной процентной ставки для привлеченных средств

где d1 скидка при продаже векселя, %;

i1 утвержденная ставка процента для расчета скидки при продаже векселя, %;

Т - срок векселя, дней;

К - расчетная длительность года, дней;

Sj размер привлеченных средств, рублей;

ij процентная ставка по привлеченным средствам, %.

При расчете величины скидок при продаже и дисконта при досрочной покупке принимается во внимание, что рентабельность операций банка с векселями должна быть сопоставима с рентабельностью всех банковских операций.

Рассчитанные по данной методике значения скидки при продаже и дисконта при досрочной покупке векселей АКБ "Спиритбанк" по состоянию на конец сентября 1998 года приведены в табл. 1.

Таблица 1

Размер скидок при покупке и дисконта при досрочном учете простых векселей АКБ "Спиритбанк" на 1 октября 1998 года

ЗАКЛЮЧЕНИЕ

Анализ истории развития вексельного обращения в России, его юридического обеспечения и экономической роли в современных условиях, проведенный в данной работе, позволяет сделать следующие выводы:

- вексельное обращение в России стало реальностью. "Новый" вексель успел пройти определенный эволюционный путь от своей финансово-банковской формы к виду, обеспеченному товарными сделками;

- интерес к векселю в России в настоящее время диктуется прежде всего законодательными и налоговыми особенностями его обращения сочетанием свойств платежного средства и ценной бумаги;

- как платежное средство вексель позволяет ускорять расчеты по сделкам, заменяя сегодня чек;

- применение векселей в качестве срочного депозитного сертификата получило широкое распространение и превратило банковские векселя (прежде всего валютные) в высоколиквидные ценные бумаги.