Данный сценарий сопровождается ростом внешней задолженности, обусловленный привлечением внешних ресурсов в банковскую систему. Пропорционально возрастают не только выплаты основной части долга (относимые к капитальным операциям), но и процентные платежи, которые фиксируются как раз по счету текущих операций.

И здесь независимо от динамики цен на нефть российский платежный баланс стремительно ухудшает свою структуру.

Форсированный рост вносит определенные элементы перегрева, как это было в период 2006 - первая половина 2008 гг. Тогда высокие темпы роста экономики уже слишком дорого стоили, привнеся значительные негативные последствия и структурные диспропорции.

Во-первых, российская экономика просто не успевала адекватно откликнуться на растущий спрос, что обусловлено ограничениями по основным факторам производства (производственных мощностей и трудовых ресурсов), и подавляющая часть прироста внутреннего спроса покрывалась импортом, нивелируя экономический рост. Существует естественный временной лаг между инвестициями и располагаемыми мощностями и необходимо время и благоприятные условия для поступательного роста обрабатывающего сектора российской экономики.

Во-вторых, высокие темпы роста усиливают дисбалансы и риски. Основные дисбалансы представлены выше (между сбережениями и кредитами нефинансовому сектору, притоком и оттоком капитала, развитием финансовых рынков, уровнем ликвидности и прочее).

Ускоренное развитие банковского сектора увеличивает соответствующие риски - несоответствия временной и валютной структуры активов и пассивов, риски плохих долгов, технических дефолтов и другие.

В-третьих, сохраняется опасность ускорения инфляции. Высокие темпы роста внутреннего спроса, а также денежного предложения и банковской системы (значительно превышающие динамику номинального ВВП) обуславливают сохранение инфляционного фона.

Данный естественный инфляционный фон может (и должен) быть ниже ныне наблюдаемого, однако останется достаточно значительным по международным меркам - 7-9%.

В целом опыт перегрева российской экономики в период 2006-2008 годов дает основания для выбора других направлений экономической политики в среднесрочной перспективе. В данном контексте вполне обосновано рассмотрение другого сценария -сбалансированного развития, предполагающего снижение темпов роста финансовой сферы - денежного предложения, кредитования нефинансового сектора и банковских активов в целом.

Теоретически данный сценарий мог бы выступить в качестве осознанного выбора экономической политики и в конце 2005 года (См. Приложение 4). После окончания кризиса данный сценарий также может быть выбран, однако уже более вынуждено и при других условиях (возросшем частном внешнем долге, высоком уровне задолженности нефинансового сектора по банковским кредитам, в том числе и низкого качества), которые усложняют достижение его преимуществ и ставят дополнительные условия для нейтрализации накопленных диспропорций.

Более того, данный сценарий уже может быть вынуждено выбран, поскольку актуализируется задача снижения инфляции, да и чистый приток внешнего капитала ожидается в меньшем объеме.

Основной характеристикой данного сценария является определенная жертва темпами экономического роста в пользу большей сбалансированности и устойчивости. Сбалансированность финансовой сферы предполагает:

¦ приведение в соответствие потребностей и возможностей - потребности экономики в кредитных ресурсах и возможностей банковской системы (в том числе и с помощью государства и внешнего рынка капитала) их предоставлять;

¦ снижение перегрева экономики (по факторам производства). В предкризисный период (2006-2008 гг.) факторы производства были практически полностью задействованы. Согласно статистическим данным и данным опросов, уровень загрузки мощностей (способных выпускать конкурентоспособную, либо, по меньшей мере, востребованную продукцию) соответствовали максимальному уровню.

В большинстве регионов РФ безработица отсутствовала полностью (за исключением ее структурной составляющей и компоненты, связанной с ограничением мобильности трудовых ресурсов). Так или иначе, но тогда российская обрабатывающая промышленность (как и добывающая, но по другим причинам) была не в состоянии давать адекватное росту спросу увеличение выпуска.

На высокий рост совокупного спроса российская экономика отвечала ростом импорта (более 60% прироста спроса покрывалось импортом), ростом цен - и лишь затем ростом выпуска. В случае повторения ситуации после кризиса российская экономика неизбежно столкнется с теми же проблемами;

¦ последовательное развитие во времени факторов производства. Очевидно, что существуют временные лаги между капитальными инвестициями и расширением мощностей, ростом производительности труда (не говоря о росте предложения труда в силу миграции и рождаемости).

И здесь вполне уместно предположение о паузе в расширении спроса, которая предоставит время обрабатывающей промышленности для качественного обновления фондов и повышения производительности труда.

¦ снижение пузырей неторгуемых товаров. Этот достаточно популярный термин весьма четко отражает последствия притока нефтедолларов в Россию.

Рост совокупного спроса - как за счет притока экспортной выручки, так и банковского кредитования, - обуславливает рост цен в секторе неторгуемых товаров (non-tradable goods или товаров, не испытывающих конкуренции со стороны импорта - строительстве, торговли и прочих). С учетом того, что неторгуемые товары являются достаточно привлекательным объектов сбережений, а ряд фирм еще и представлены на фондовом рынке, падение цен на них может (что особенно характерно для 90-х годов и начала нынешнего века) вновь может выступить катализатором локального либо системного кризиса.

¦ Устойчивость финансовой сферы подразумевает:

¦ уменьшение зависимости российской финансовой сферы от состояния внешней среды. Сегодня очевидно, что финансовый кризис ставит под сомнение финансирование российского потребления и капитальных инвестиций за счет внешних источников, равно как и вовсе сохранность государственных средств (валютных резервов и государственных фондов - резервного и будущих поколений). Очевидно, что страна, располагающая столь значительными природными ресурсами, не может и не должна настолько зависеть от конъюнктуры на мировых рынках капитала;

¦ рост устойчивости национальной банковской системы. Российская банковская система в последние 4-5 лет развивается темпами, опережающими развитие экономики, при этом ее вклад в экономический рост возрастает. Повышение устойчивости банковской системы, теперь уже выступая элементом общей устойчивости экономического роста (в отличие от, например, 2004 года), предполагает снижение зависимости от притока внешнего капитала, а также устранение накопленных рисков высоких темпов роста - несоответствия временной структуры активов и пассивов, просроченной задолженности и т. п.

Выбор сценария сбалансированного роста должен быть осознанным, однако может стать и вынужденным. Во всех случаях данный сценарий предполагает формулировку задач денежной политики, направленной на максимально позитивное использование паузы роста для ликвидации всех структурных дисбалансов и построение фундамента для последующего этапа экономического роста не только с учетом текущих проблем, но и будущих угроз. В этом контексте задачи денежной политики представляются следующими:

¦ устранение текущих рисков и дисбалансов. Пауза роста предполагает определенное время для снятия структурных диспропорций - на межбанковском рынке, использовании внешних средств, просроченной задолженности и плохих долгов.

В противном случае результатами данной паузы выступит лишь потеря темпов экономического роста, после чего необходимо будет вернуться к прежним задачам, но в других (возможно еще менее благоприятных) условиях. Представляется, что в результате реализации антикризисного сценария на выходе должны появиться адекватная система рефинансирования, система пруденциального надзора, подразумевающая эффективный риск-менеджемент (не допускающий повторения угроз кризиса ликвидности);

¦ развитие финансовых рынков, которые выступят естественным дополнением банковской системе в привлечении ресурсов нефинансового сектора, позволят эффективно решать проблемы банковской ликвидности, аккумулировать внутренние сбережения и содействовать привлечению внешнего капитала;

¦ последовательная подготовка к новым реалиям денежной политики, предполагающим как изменение каналов денежного предложения, так и постепенный переход к политике таргетирования инфляции. В данных условиях должны измениться основные каналы денежного предложения, распределения ликвидности в банковской системе, контроля за валютным курсом, улучшится инвестиционный климат в России, обеспечивающий приток внешних инвестиций в новых реалиях (при снижающемся обменном курсе, нивелирующем процентный арбитраж).

В целом данный сценарий в большей степени перекликается с задачей построения новой финансовой системы, предполагающей снижение зависимости от мировых финансовых рынков одновременно с обеспечением качественного экономического роста. Однако еще раз отметим, что если не будут предприняты соответствующие усилия, направленные на устранение структурных диспропорций и развитие отдельных сегментов финансовой системы России, то результатами выступят снижение темпов экономического роста и, возможно, еще большие структурные проблемы.

Ключевой проблемой российской экономики в средне- и долгосрочном периоде будет ограниченность внутренних ресурсов, которая определяется недостатком внутренних сбережений для реализации масштабных инвестиционных программ, связанных с задачами модернизации основных фондов, реализацией крупных инфраструктурных проектов, расширения кредитования, направленного на потребление. Объем сбережений нефинансового сектора будет меняться в зависимости от сценариев, однако эти изменения не будут значительными.

В то же время, как было показано выше основные параметры финансовой системы, предложенные в КДР, являются заметно завышенными.

При оценке располагаемых ресурсов в ближайшее десятилетие мы исходим из предположений, что финансовый сектор будет развивать более сбалансировано, чем это было в период 2006-2009 гг. Построение такого сбалансированного сценария развития российской финансовой системы опиралось на следующие основные гипотезы.

1. Взаимоотношения с внешним миром

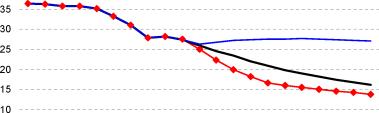

1.1. Баланс внешней торговли товарами и услугами останется положительным в размере около 5% ВВП в среднем за год (в период 2001-2005 годов это соотношение в среднем было на уровне 12.5% ВВП, в 2007 году - 8.6%).

1.2. Чистый приток иностранного капитала в негосударственный сектор экономики не будет превышать 2% ВВП в среднем за год (пиковый приток внешнего капитала в прошедшее десятилетие отмечался в 2007 году - 6.4% ВВП).

1.3. С учетом оттока средств по прочим текущим операциями платежного баланса и незначительными операциями государственного сектора прирост международных резервов Банка России оценивается в 3-4% ВВП (в 2001-2005 годах - 6.3%, в 2007 году -11.5% ВВП).

2. Монетарная сфера

2.1. Покупки валюты Банком России останутся основным источником денежного предложения.

Более того, при гипотезах из п.1. (о сохранении положительного сальдо торгового баланса) их объем останется избыточным по отношению к спросу экономики на денежные остатки и требованиям банков по поддержанию рублевой ликвидности.

2.2. Доля наличных денег в денежной массе (отношение М0/М2) будет постепенно снижаться до уровня 15-17%.

Спрос населения на наличные деньги (прирост М0) снизится с 3-4% от совокупных денежных доходов (2001-2007 гг.) до 1-2%, а доля наличных денег в ВВП не превысит 10%.

2.3. В качестве одной из целевых функций мы предполагаем достаточно активное протекание процесса девалютизации сбережений, связанное как со снижением российской инфляции, так и ожидаемой повышенной волатильностью курсов мировых валют.

Доля счетов в иностранной валюте в общем объеме безналичных средств к 2020 году может снизиться до 5-7% с 36% в 2000 году и 25% в 2008 году.

3. Банковский сектор и кредитный рынок

3.1. Совокупные сбережения населения (превышение доходов над потребительскими расходами и обязательными платежами) будут ниже, чем в докризисный период. Данная тенденция будет определяться как ростом обязательных платежей (прежде всего, обслуживанием кредитов домашних хозяйств), так и устойчивостью кредитной модели потребления. Доля совокупных сбережений в ВВП снизится с 12% в 2001-2005 годах и 19% в 2007 году до 9-10% в 2020 году Соответственно, на прирост банковских вкладов будет приходиться не более 4% ВВП в среднем за год (в 2007 году - 4.3%).

Таким образом, общий объем депозитов населения не превысит к 2020 году 30% ВВП.

3.2. Прирост средств на банковских счетах корпоративного сектора составит порядка 3% ВВП в год.

Данный показатель был достаточно волатильным в прошедшее десятилетие - от 1,7% в 2002 и 2003 годах до 6.6% ВВП в 2007 году с резким падением до 1.5% в 2009 году. К ключевым факторам, влияющим на прирост сбережений российских предприятий, являются цены мирового рынка на сырье, рост банковского кредитования предприятий, рост номинального ВВП. Объем средств корпораций в российской банковской системе к 2020 году оценивается в 25% ВВП.

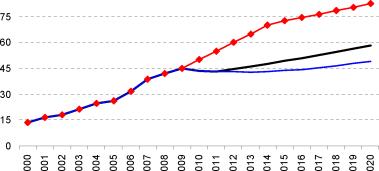

Таким образом, совокупный объем денежной массы мы оцениваем в 65% ВВП к 2020 году.

3.3. Выбранный сценарий развития экономики предполагает сбалансированное развитие кредитного рынка с опорой преимущественно на внутренние ресурсы.

Разрыв между кредитами экономики и средствами на счетах (безналичным компонентом денежной массы) снизится со 140% собственных средств банков в 2008 году до 40-45% к 2020 году. Глубина кредитной ямы уменьшится с 11% ВВП в 2008 году до 3-5% ВВП в 2020 году.

3.4. Приведенные выше условия ограничивают темпы роста кредитного портфеля банков 14-16% в среднем за год.

Таким образом, совокупный объем банковских кредитов экономике в 2020 году не превысит 60% ВВП. При этом ежегодный прирост кредитов по отношению к ВВП будет соответствовать уровню 2003-2005 годов, то есть периоду, предшествовавшему кредитной экспансии 2006-2008 годов (6-7% ВВП).

В то же время за счет неизбежного расширения кредитования по отношению к размерам экономики все большая часть прироста валового выпуска (или внутреннего спроса) будет обеспечиваться приростом банковских кредитов экономике. Это соотношение может достичь к 2020 году 43-45%. (2007 год - 37%), что делает реальный сектор существенно более кредитозависимым.

| Таблица 1.4-1. Приросты денежных показателей, млрд. руб. за период | ||||||||||||||||||||||||||||||||||||||||||||||||||

|

| Таблица 1.4-2. Сбалансированный сценарий - основные денежные показатели, в % ВВП | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Источник: расчеты ЦСИ Банка Москвы, ЦБ РФ. |

| Таблица 1.4-3. Инерционный сценарий - основные денежные показатели, в % ВВП | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Источник: расчеты ЦСИ Банка Москвы, ЦБ РФ. |

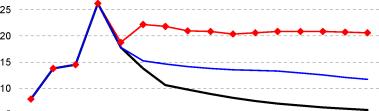

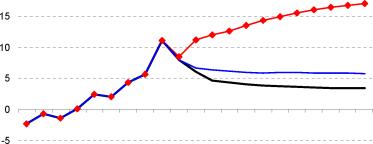

Выше были представлены расчеты по трем возможным сценариям развития финансового сектора России на следующее десятилетие (до 2020 года). Первый, рассматриваемый в Концепции долгосрочного развития РФ, предполагает ускоренный (по сравнению с экономикой) рост монетизации и банковской системы, что соответствует сценарию форсированного роста. Развитие финансовой системы, предполагающее устранение структурных диспропорций и улучшение структуры денежного предложения, отражено в сбалансированном сценарии.

Наконец, инерционный сценарий предполагает фактическую консервацию текущей структуры финансовой сферы.

В рамках форсированного сценария за счет этих источников будет осуществляться свыше 20% кредитования - и это без учета необходимой банковской ликвидности, вложений в ценные бумаги, межбанковского рынка и иностранных активов. Более того, кредитная яма устойчиво возрастает, достигая 16% ВВП.