Модернизация денежно-кредитной политики Банка России

Таким образом, достижение высоких темпов роста кредитования экономики в рамках сценария форсированного роста (заложенных в КДР) наталкивается на проблему ресурсного обеспечения. В сбалансированном сценарии развития финансовой системы предполагается, что чистый приток иностранного капитала в негосударственный сектор не превысит 1.5-2.0% ВВП в среднем за год. Из этого объема банковский сектор может обеспечивать порядка 1% ВВП чистого притока капитала в год.

И эти показатели можно считать скорее оптимистичными - за 2000-2008 годы чистый приток иностранного капитала в банковский сектор составлял около 0,8% ВВП в год.

Однако и такого объема внешних займов критически мало для восполнения дефицита внутренних ресурсов. Разница между увеличением кредитов и приростом депозитов достигает 2,5% ВВП в период 2010-2015 годов ежегодно и 2,0% в 2016-2022 годах.

С учетом сальдо прочих операций банков (наращивания капитала, поддержания ликвидности, инвестиций в ценные бумаги), потребность в дополнительном фондировании банковского сектора для достижения параметров КДР по банковскому кредитованию экономики может достигать в отдельные годы 3% ВВП.

Сбалансированный сценарий имеет еще одно преимущество. Дело в том, что снижение доли наличных денег в обороте не только увеличивает эффект денежной мультипликации, но и снижает нагрузку на ликвидность банковского сектора. Обычно снижение денежного мультипликатора ведет к росту банковской ликвидности. Однако увеличение спроса на наличные деньги, при прочих равных условиях, при заданных объемах эмиссии уменьшает величину ликвидных активов банков.

Соответственно, в инерционном сценарии даже при более низких значениях денежного мультипликатора (2.5 раза по сравнению с 3.0 раза в сбалансированном) уровень ликвидности в банковском секторе будет все равно ниже.

Ситуация с ликвидностью в форсированном сценарии будет зависеть от того, каким способом будет финансироваться нехватка внутренних ресурсов и, в конечном итоге, от направления использования реальным сектором кредитных ресурсов. Если значительная часть кредитов будет обеспечивать закупки импортного оборудования (что необходимо для осуществления модернизации экономики) или финансирования зарубежных инвестиций, то ситуация с банковской ликвидностью может оказаться даже более критичной, чем в инерционном сценарии.

Преимущества сбалансированного сценария очевидны. При устойчивом снижении дефицита ресурсов достигается вполне приличный рост банковского кредитования. Однако, в отличие от инерционного, реализация сценария сбалансированного развития требует заметных усилий со стороны денежных властей, связанных как решением структурных проблем, так и с регулирование развития финансовой сферы.

Последнее должно быть направлено на предотвращение перегрева кредитного и прочих рынков, колебаний притоков капитала и прочее. Необходимы изменения структуры денежной массы и укрупнение банковской системы.

Важнейшим условием сбываемости сценария сбалансированного развития финансовой системы, таким образом, оказывается ее модернизация, то есть перезагрузка регулятивной среды на основе структурных реформ.

Модернизация денежно-кредитной политики Банка России для перехода к таргетированию инфляции

В долгосрочной перспективе главной целью Банка России должно быть снижение инфляции до уровня не более 3%, что ненамного превышает целевое значение инфляции нашего главного торгового партнера - еврозоны, где ориентир прироста цен составляет 2%.

В ближайшей перспективе Банк России предполагает завершить переход к режиму инфляционного таргетирования и к свободному плаванию курса рубля. Однако при полноценном таргетировании инфляции как единственного целевого ориентира денежнокредитной политики Банк России сталкивается с рядом объективных ограничений.

Необходимость однозначной формализации конечной цели денежнокредитной политики

В странах, реализовавших полноценный режим инфляционного таргетирования, в законодательство о центральном банке были внесены изменения, которые наделили местного регулятора однозначным мандатом в пользу поддержания ценовой стабильности. У Банка России такой определенности в конечной цели денежно-кредитной политики не существует.

Согласно 75 статье Конституции РФ в качестве цели деятельности Банка России названа защита и обеспечение устойчивости рубля. Федеральный закон О Центральном банке РФ (Банке России) вносит множественность целей отечественного регулятора.

В соответствии со статьей 3 закона целями названы: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы РФ и обеспечение эффективного и бесперебойного функционирования платежной системы. Таким образом, Банк России сталкивает с необходимостью одновременного решения нескольких отчасти противоречивых задач.

Конфликт целей связан, в частности, с тем, что для стабилизации банковского сектора регулятор должен предоставлять банкам ликвидность, в то время как для защиты курса рубля - ее изымать. В российском обществе существует неоднозначное понимание конечных целей деятельности Банка России.

Представители исполнительной и законодательной власти могут широко трактовать цели денежно-кредитной политики, полагая, что в задачи Банка России должно входить поддержание экономического роста или занятости. Для полноценного таргетирования инфляции ценовая стабильность должна быть обозначена как единственная конечная цель денежно-кредитной политики Банка

России. Для этого желательно внести изменения в федеральный закон О Центральном банке РФ (Банке России), которые уточняли бы понятие защита и обеспечение устойчивости рубля как поддержание покупательной способности рубля, т.е. сохранение низкой, устойчивой и предсказуемой инфляции.

Укрепление независимости и ответственности Банка России

В настоящее время Банк России в практике макроэкономического регулирования подвергается перманентному давлению со стороны заинтересованных сторон. В значительной мере политика Банка России зависит от видения общей экономической политики со стороны Правительства РФ, в частности, Минэкономики и Минфина. Банк России не обладает самостоятельностью в составлении денежной программы и прогнозов, а также назначении целевых ориентиров, за которые он несет ответственность. В ежегодном проекте денежно-кредитной политики ключевые макроэкономические параметры заимствуются из документов Минэкономики.

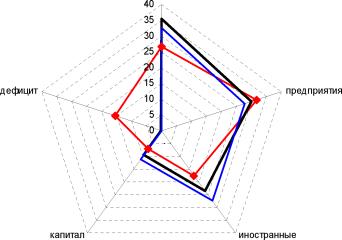

В международной практике самостоятельное назначение правительством целевых ориентиров для центрального банка является одним из менее распространенных вариантов (Рисунок 2.1-1). В идеале Банк России должен самостоятельно определять целевые ориентиры исходя из своих реальных возможностей или, после собственной разработки согласовывать их с Правительством.

Аналогичная ситуация складывается с обсуждением политики валютного курса и приемлемых темпов экономического роста.

Институционально влияние исполнительной власти на Банк России закреплено через Национальный банковский совет. Заметим, что ни один из ведущих центральных банков, включая ФРС США, Европейский центральный банк, Бундесбанк, Банк Англии или Банк Японии, не имеет подобной конструкции.

Целесообразность и эффективность этого коллегиального органа с точки зрения макроэкономического регулирования сомнительно.

Таким образом, Банк России оказывается в подчиненном положении по отношению к макроэкономическим установкам Минфина и Минэкономики. Сам факт проведения Председателем Правительства регулярных совещаний по вопросам, входящим в исключительную компетенцию Банка России, где исполнительная власть определяет направления действий центрального банка, указывает на отсутствие независимости последнего. При назначении целевых ориентиров Правительство игнорирует влияние регулируемых тарифов на инфляцию, за которую Банк России несет ответственность. Отсутствие необходимой иерархии целей макроэкономической политики, равно как и подчиненности тарифной и налогово-бюджетной политики приоритету цели по инфляции приводит к низкой эффективности денежно-кредитной политики.

Повышение фактической, а не номинальной независимости Банка России может произойти только в результате сознательного невмешательства Правительства в вопросы управления курсом рубля и инфляцией.

Одной из важнейших причин отсутствия реальной независимости Банка России является выполнение им большого количества функций, в той или иной мере присущих органу исполнительной власти. В зарубежной финансово-экономической литературе сложилось устойчивое объяснение такого положения дел: чем шире спектр обязательств центрального банка, тем сильнее будет желание государственных деятелей взять его под свой контроль.

Это может привести к ослаблению функциональной независимости центрального банка при проведении им денежной политики и/или осуществлении регулирования кредитных организаций.

Центральный банк РФ подвержен и конфликтам интересов, часть из которых являются в конечных обстоятельствах неразрешимыми. Классический пример - ситуация, когда для борьбы с инфляцией необходимо повысить процентные ставки, что, однако, одновременно может негативно сказаться на финансовых условиях некоторых банков, в отношении которых Центральный банк имеет регулятивные обязательства.

В таких условиях Центральный банк может склоняться к ослаблению регулятивных норм, либо к отказу от действий по подавлению инфляции.

В итоге в реальной независимости Центрального банка оказываются не заинтересованы все основные участники макроэкономического и финансового регулирования. С одной стороны, органы исполнительной власти стремятся подчинить Центральный банк ввиду выполнения им ряда полномочий, являющихся составной частью функциональной зоны ответственности исполнительной власти.

С другой стороны, сам Центральный банк не заинтересован в своей реальной независимости, так как связан обязательствами по регулированию банковского сектора.

Кардинальное разрешение такой коллизии, которое будет способствовать реальной независимости Банка России, состоит в сокращении выполняемых им функций и соответствующем предотвращении конфликтов интересов. Именно поэтому в долгосрочной перспективе должно быть проведено разделение сфер кредитно-денежного, банковского и иного регулирования.

Следует также остановиться на тех факторах, которые способствуют и препятствуют эффективному выполнению Банком России функций регулирования в банковской сфере. Существуют две противоречивые тенденции. С одной стороны, активно идущая интеграция финансового сектора и консолидация финансовых организаций с формированием, чаще всего на базе крупных коммерческих банков, финансовых конгломератов и холдингов диктует необходимость концентрации функций надзора над финансовыми организациями различных типов и на различных секторах финансового рынка в рамках единого надзорного органа.

В тоже время, предотвращение конфликтов интересов требует разграничения функций регулирования и надзора на финансовых рынках от функций кредитно-денежного регулирования.

Казалось бы логичное решение - выведение функций регулирования и надзора в банковском секторе из сферы полномочий Банка России, что обеспечит необходимую предпосылку его реальной независимости. Однако в текущей ситуации оно будет малоэффективно по причине отсутствия органа мегарегулирования и меганадзора на финансовых рынках в Российской Федерации.

Тем не менее, движение к реальной независимости Банка России должно предполагать такое разделение функций, и план по их безболезненному разграничению в среднесрочной перспективе должен быть выработан уже в ближайшее время.

Независимость Банка России должна сопровождаться высокой степенью прозрачности и ответственности. В настоящее время он несет минимальную ответственность за результаты своей политики. Ежегодно денежные власти без всяких последствий могут не выполнять целевые ориентиры денежно-кредитной политики.

Для повышения ответственности центрального банка следует использовать стимулы и санкции за ошибки в денежно-кредитной политике. К санкциям следует относить освобождение от должности Председателя Банка России в случае, если целевые ориентиры по инфляции не выполняются три года подряд. В качестве мягких стимулов может рассматриваться введение так называемых контрактов Уолша, когда вознаграждение руководителей центральных банков увязано с макроэкономическими результатами политики.

Кроме того, Банк России должен нести большую подотчетность перед обществом, что предполагает, в том числе, его более высокую прозрачность.

Влияние цен на нефть на текущий режим валютного курса

К 2012 году Банк России предполагает завершить переход к свободному плаванию курса рубля. Однако режим свободного плавания, необходимый для инфляционного таргетирования, не является устойчивой политикой при текущем вкладе сырьевого экспорта в платежный баланс и федеральный бюджет.

При разных сценариях макроэкономического развития на период 2010-12 годов и прогноза платежного баланса денежные власти не смогут игнорировать колебания реального эффективного курса рубля, что предопределяет необходимость контроля за ним.

В краткосрочной перспективе Банку России целесообразно сосредоточить внимание на выработке правил проведения политики управляемого валютного курса (без предопределенной его динамики по методологии МВФ - managed floating with no predetermined path for the exchange rate) на базе текущего правила (мягкого плавающего коридора) или других. Необходимым условием перехода к свободному курсу является дефицит ненефтяного бюджета (без учета трансфертов) не более 3% ВВП либо низкое сальдо несырьевых текущих операций платежного баланса. В условиях существенной зависимости счета текущих операций от сырьевого экспорта, доля которого составляет более 70% от экспорта товаров и услуг, проведение политики свободного плавания приведет к контрцикличности курса рубля и цен на нефть.

Учитывая низкую долю несырьевого экспорта, а также невысокую эластичность импорта к курсу рубля (которая оценивается не более 0,5), обменный курс будет более волатильным, чем цены на нефть даже в условиях стабильного счета операций с капиталом и финансовыми инструментами. Кроме того, операции валютных спекулянтов будут усиливать воздействие экспортных поступлений на курс, а не уравновешивать их.

Для смягчения влияния колебаний цены на нефть на курс рубля необходимо перевести все платежи в федеральный бюджет, связанные с внешней торговлей (в том числе налог на добычу полезных ископаемых и пошлины), на иностранную валюту. Эти меры отчасти приблизят режим управляемого плавания Банка России к политике квазисвободного плавания Банка Норвегии (когда часть валютной выручки изымается с валютного рынка и направляется в зарубежные инвестиции).

Переход на платежи в иностранных валютах будет способствовать формированию рыночного курса рубля, меньше зависящего от сырьевого экспорта.

Долгосрочная политика свободного плавания рубля невозможна до тех пор, пока не будут устранены структурные противоречия и дисбалансы, связанные с высокой долей сырьевого сектора в доходах федерального бюджета и его влияния на текущий счет платежного баланса. В противном случае, де-юре декларируя приверженность свободному плаванию, Банк России невольно будет вынужден де-факто предпочитать управляемое плавание с негласным целевым диапазоном.

Перспективы перехода к плавающему курсу рубля

Введение режима свободного плавания рубля, подразумевающего вмешательство Банка России на валютном рынке только для сглаживания колебаний обменного курса, является необходимым для таргетирования инфляции. Длительное сохранение текущего режима управляемого плавания консервирует экспортно-сырьевую ориентацию российской экономики. Ориентация денежно-кредитной политики на внешние задачи, в том числе поддержание стабильного обменного курса, не будет способствовать качественному и устойчивому к внешним шокам росту экономики. Кроме того, в долгосрочном периоде операционное таргетирование бивалютной корзины поощряет инфляцию и поддерживает высокие процентные ставки, что не позволяет нарастить потенциальный ВВП и диверсифицировать экономику.

Все страны - нефтегазовые экспортеры в среднем подвержены более высокой инфляции, чем сопоставимые развивающиеся и формирующиеся экономики, за счет политики стабилизации валютного курса.

Для перехода к плавающему курсу Банку России необходимо осуществить постепенный сдвиг к целеполаганию нулевого несырьевого текущего счета платежного баланса (то есть за вычетом воздействия на текущий счет сверхвыручки сырьевых отраслей). Это предполагает некоторое укрепление рубля до уровня, когда его обменный курс определяется не торговым балансом, а счетом операций с капиталом и финансовыми инструментами. Сокращение сальдо несырьевого текущего счета платежного баланса со временем приведет к отходу от денежной эмиссии через валютный канал. Вместо скупки иностранной валюты Банк России будет производить денежную эмиссию через валовой кредит банкам.

Это увеличит чувствительность процентных ставок по банковским кредитам и курса рубля к процентной политике Банка России (ставке рефинансирования). В конечном счете, целеполагание нулевого счета будет способствовать росту независимости денежно-кредитной политике Банка России по отношению к внешним задачам.

Маловероятно, что без системных изменений в структуре отечественной экономики Банк России сможет реализовать полнофункциональную версию инфляционного таргетирования. Вполне вероятно, что для Банка России наиболее подходящим режимом будет двойное таргетирование - инфляции и эффективного курса рубля, где курсу рубля придается меньший вес (не более 0,5) по сравнению с целевым ориентиром инфляции (вес 1,5).

Аналогичный режим реализован рядом центральных банков в развивающихся открытых экономиках (Таблица 2.1-1).

Двойное таргетирование следует рассматривать как промежуточный режим до окончания структурных экономических реформ. Его особенность заключается в том, что Банк России будет объявлять достаточно широкие возможные границы колебаний инфляции и активно действовать на валютном рынке для корректировки ситуации с процентными ставками на межбанковском рынке.

| Таблица 2.1-1. Режимы валютного курса в странах, провозгласивших инфляционное таргетирование | ||||||||||||||||||

|

||||||||||||||||||

| * В еврозону кроме перечисленных стран входят также Монако, Сан-Марино и Ватикан, но их режим денежно-кредитной политики в отсутствие института центрального банка следует охарактеризовать как официальная евроизация. Источник: составлено ЦЭИ МФПА по данным МВФ. |

Предотвращение избыточного притока краткосрочного капитала,

укрепления рубля и инфляционного давления

В предстоящие годы высока вероятность интенсивного притока иностранного капитала на внутренний российский рынок, следствием чему будет риск избыточного укрепления рубля, быстрого расширения денежного предложения и роста инфляции.

Учитывая международный опыт, для противодействия негативным последствиям притока капитала допустимо введение для кредитных организаций дифференцированных обязательных резервов в разбивке по категориям резидент/нерезидент и краткосрочные/долгосрочные обязательства. По любым долговым обязательствам перед нерезидентами сроком до трех лет должны быть установлены более высокие нормы резервирования, препятствующие чрезмерному накоплению краткосрочного внешнего долга.

В связи с введением полной конвертируемости рубля валютные ограничения не могут распространяться на нефинансовый сектор. Однако меры по предотвращению притока капитала и избыточному укреплению рубля могут реализовываться посредством более активного проведения государственной политики через представителей государства в советах директоров крупнейших нефинансовых корпораций.

Они должны предотвращать избыточные заимствования на внешних рынках, совмещая долговую политику отдельных корпораций с макроэкономическими ориентирами кредитноденежной политики.

Кроме того, целесообразно ввести дифференциацию ставок налогообложения прибыли, включая доходы нерезидентов, от прироста курсов акций российских предприятий. Налоговая ставка должна зависеть от срока инвестиций в российские активы, при этом для инвестиций свыше 5 лет целесообразно установить нулевую ставку налогообложения, в целях выравнивания условий долгосрочного инвестирования в российские активы с условиями инвестирования в странах, являющихся основными конкурентами России на глобальном рынке капитала..

Процентная политика

Процентная политика центральных банков в развитых странах чаще всего стоит на первом месте в перечне инструментов воздействия на макроэкономические параметры. С развитием финансовой системы в России процентная политика ЦБ РФ также должна занять ведущее место в системе его инструментов, оттеснив валютную политику на второй план.

Использование центральным банком процентных ставок в качестве операционных целей денежно-кредитной политики является характерной особенностью инфляционного таргетирования. Это возможно, если выполняются несколько условий. Во-первых, денежный рынок должен быть достаточно глубоким и ликвидным не только на сегменте овернайт, но и на более длинных отрезках времени. Эффективность денежного рынка определяется тем, насколько манипуляции регулятора с краткосрочной процентной ставкой отражаются на срочной структуре процентных ставок, т. е. на кривой доходности в целом.

Во-вторых, денежный рынок должен обладать тесной связью с рынком кредитов нефинансовому сектору и с рынком корпоративных облигаций. Через управление ликвидностью и условия фондирования банки должны проецировать конъюнктуру денежного рынка на кредитный рынок.

В противном случае управление центральным банком процентной ставкой не даст желаемых результатов в реальной экономике. В-третьих, денежно-кредитный инструментарий центрального банка должен быть настроен таким образом, чтобы регулирование его параметров приводило к синхронному изменению условий денежного рынка вслед за целевыми ориентирами центрального банка. В то же время банки должны быть ограждены от избыточного процентного риска.

Банковскому сектору необходимо располагать возможностями хеджирования процентных шоков.

Тактические задачи, стоящие перед Банком России по модернизации операционных процедур денежно-кредитной политики, состоят в переходе на плавающий курс рубля и отказе от денежной программы в пользу целевых ориентиров процентных ставок, введении узкого коридора краткосрочных процентных ставок на межбанковском рынке. Повышению эффективности денежного рынка и развитию процентной политики могут способствовать перевод межбанковского рынка и рынка репо на электронную площадку торгов с центральным контрагентом, стимулирование более активного развития процентных деривативов (включая рынок свопов на краткосрочные процентные ставки), внедрение формальных процентных индикаторов денежно-кредитной политики, развитие сегментов денежного рынка с большей срочностью (до шести месяцев и до года).