ИСПОЛЬЗОВАНИЕ СТОХАСТИКА

Начиная работать со стохастикой, я использовал вводные 14-3-3, но позже переключился на 8-3-3. Многие из проблем, с которыми я столкнулся при работе с этим инструментом, были решены, когда я понял зависимость Тренда от Временной Структуры. Нет абсолютно никакой несовместимости в том, что пятиминутный стохастик показывает "покупку", в то время как получасовой показывает "продажу". Несовместимость, если таковая вообще существует, находится в голове пользователя, не знающего, в какой Временной Структуре он торгует, или испытывающего недостаток опыта в обращении со скоростью изменений, свойственных очень краткосрочной внутридневной торговле.

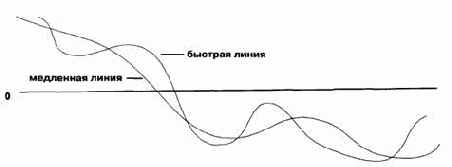

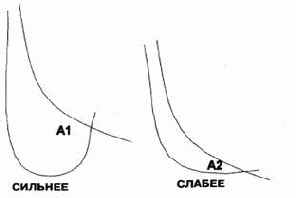

Когда я начинал торговать фьючерсами, то использовал только стохастик для определения внутридневного Тренда традиционным способом. Если быстрая линия пересекала медленную ниже 25 и выходила выше 25, это говорило о наличии восходящего тренда. Когда быстрая линия пересекала медленную выше 75 и опускалась ниже 75, образовывался нисходящий тренд. См. Рисунок 5-1.

СТОХАСТИК

РИСУНОК 5-1

КОМБИНАЦИЯ MACD (DEMA) СО СТОХАСТИКОМ:

В середине 80-х годов мы с Джейком Бернштейном вместе вели семинар. Одной из тем был его метод комбинации Двойной экспоненциальной скользящей средней (Dual Exponential Moving Average, DEMA) со Стохастикой. За долгие годы Джейк научил меня многому. Эта специфическая техника, измененная определенным способом, до сих пор остается одним из наиболее мощных средств в моем торговом арсенале. Джейк объяснял: суть этого метода использовать Стохастик традиционным способом и фильтровать его с помощью сигналы DEMA на покупку или продажу.

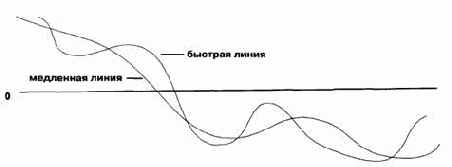

Другими словами, Стохастик и DEMA должны оба указывать на покупку или оба на продажу, прежде чем возникал подтвержденный сигнал о восходящем или нисходящем Тренде. Так что же такое сигнал на покупку DEMA? И вообще, что такое DEMA? DEMA - это производная от MACD4 (Схождение-Расхождение Скользящих Средних - Moving Average Convergence Divergence). Этот инструмент разработал Джеральд Эппел (Gerald Appel) для анализа тренда ценных бумаг. Как говорит сам г-н Эппел, MACD весьма простой индикатор. Вы берете разницу двух скользящих средних, построенных от цены, и создаете скользящую среднюю этой разницы. Разница между двумя первоначальными скользящими средними и скользящей средней может быть нанесена на график как две линии: одна быстрая, другая - медленная. Уравнения находятся в Приложении "Е".

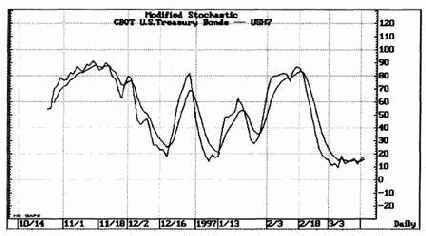

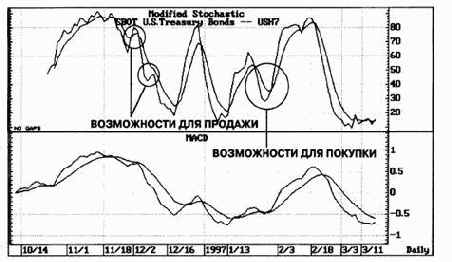

РИСУНОК 5-2

Обратите внимание, мне понадобились для обозначения MACD на Рисунке 5-2 те же самые две волнистые линии, которые наносились для демонстрации Стохастика на Рисунке 5-1. Все, что я сделал - это изменил шкалу, так как MACD (DEMA) колеблется относительно нулевой линии, в то время как Стохастик перемещается между нулем и 100. В нашей работе мы при необходимости игнорируем шкалу обоих индикаторов и просто наблюдаем за степенью проникновения волнистых линий.

Джейк Бернштейн взял максимум из имеющихся у MACD преимуществ, используя, в отличие от Джеральда Эппела, в качестве вводных не целые числа, а специфические экспоненциальные скользящие средние, отсюда и термин DEMA5.

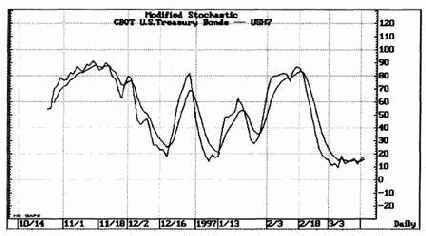

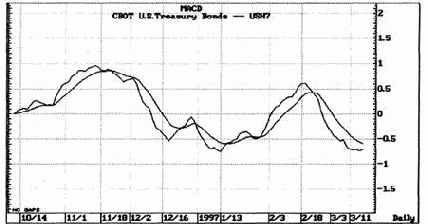

РИСУНОК 5-3

Как и при использовании стохастика, если быстрая линия пересекает медленную линию снизу, вы получаете сигнал на покупку. Сигнал на продажу появляется, когда быстрая линия пересекает медленную линию сверху. И как бы я ни любил совершенствовать индикаторы, мне так и не удалось найти такой вводной комбинации, которая была бы на равных, не говоря уже о том, чтобы превосходила разработанную Джейком систему, а именно: 0,213, 0,108, 0,199. Эти экспоненциальные вводные могут трансформироваться в вводные "периодов": 8,3897,17,5185, 9,0503, если программное обеспечение, которое вы используете, запрограммировано на прием вводных "периодов" и симулирующих Сглаженную экспоненциальную скользящую среднюю. Среди известных мне графических программ подобный подход практикуется в программных пакетах от CQG, Inc., Aspen Graphics, TradeStation и в нашем собственном ТОРГОВОМ ПАКЕТЕ CIS. Я уверен, другие пакеты также с этим справляются, но я не подтверждаю этого факта.

Если вы любитель "стрелять от бедра" и думаете, что я слишком углубляюсь в детали, это ваше право. Мне необходимо выделить то, что является важным. За вами остается возможность выбора, что игнорировать, а что - нет. Я не говорю, что вы непременно потеряете деньги, если не будете точно следовать моим инструкциям. Я подчеркиваю: вам необходимо знать, что представляет собой то, с чем вы работаете, поэтому вы не должны делать необоснованных предположений. Кроме того, мы нуждаемся в большом количестве "стрелков от бедра". Эти трейдеры часто становятся контрагентами нашей торговли.

Хорошо, давайте предположим, что мы должным образом рассчитали и провели исследования с помощью стохастиков и MACD (для ясности в дальнейшем я буду называть DEMA как MACD). Вот как я их использую

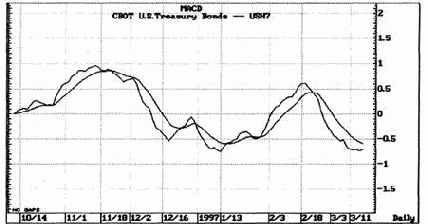

РИСУНОК 5-5

Для меня MACD наиболее надежный индикатор Тренда. Я продолжаю использовать числа Джейка, сохраняя, таким образом, MACD в силе. Я преднамеренно ослабил Сто-хастик, введя 8-3-3 вместо более сильных 14-3-3, первоначально использовавшихся Джейком и многими другими. Обратите внимание на расположенные выше Рисунки 5-4 и 5-5, демонстрирующие Стохастик и MACD на дневных графиках мартовских контрактов на казначейские бонды США.

Заметьте, поведение Стохастика имеет более рваный вид, чем MACD. Плавные линии MACD дают нам сглаженное представление Тренда. Это как раз то, что мы хотим! Количество сигналов на покупку и продажу, поданных MACD, невелико по сравнению со Стохастикой. Видя эти два индикатора, один над другим и в отдельных окнах, как на Рисунке 5-6, я могу оценивать, когда идти против рынка, а в каких случаях - нет

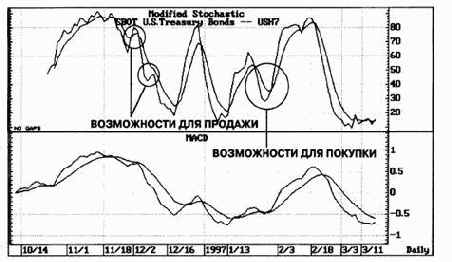

РИСУНОК 5-6

Если и Стохастик и MACD указывают на покупку, Тренд восходящий. Если Стохастик подает слабые сигналы на продажу, я могу покупать на падении, связанном с этим сигналом к продаже, пока (сильный) сигнал MACD на покупку остается неизменным. Обратите внимание на солидный восходящий тренд, показанный MACD между серединой января и серединой февраля. Мы имели превосходную возможность покупки на поддержке Фибоначчи, когда слабый Стохастик обозначил продажу, а затем снова развернулся вверх. То же самое можно сказать о продаже в течение периода с середины ноября до середины декабря. Более тонким, но вполне подходящим является восходящий тренд MACD в левой части графика. В то время как поверхностное наблюдение позволяет говорить, что Стохастик остался в восходящем тренде, реальная торговля была прямо противоположной! Почему? С середины октября до конца ноября зафиксировано много случаев, когда Стохастик посылал в течение дня неподтвержденные сигналы на продажу. Мы не можем, глядя на данный график, видеть эти сигналы, потому что (подтвержденный) индикатор рассчитывается по закрытию дня, и именно это мы наблюдаем на Рисунке 5-6, когда смотрим в прошлое. Однако трейдеры, действующие по тем неподтвержденным внутридневным сигналам в реальной жизни, давали нам возможность открывать длинные позиции, когда они продавали.

У нас тогда был шанс заработать, войдя в рынок на предварительно рассчитанных точках разумной прибыли по Фибоначчи, когда Стохастик снова разворачивался в режим покупки, и их покупающие стопы срабатывали!

Наблюдая комбинированные сигналы на наиболее часто используемых графиках, то есть 5-, 30- и 60-минутных, дневных, недельных и месячных, мы можем с высоты птичьего полета видеть, где находятся слабые игроки (Стохастики), а также положение сильных игроков (MACD). Моя цель покупка на падении (Стохастик продает) в точках разворота Фибоначчи при восходящем тренде (MACD покупает) или продажа на подъеме (Стохастик покупает) в точках разворота Фибоначчи при нисходящем тренде (MACD продает). Поэтому я комбинирую ведущий (Фибоначчи) и отстающий (MACD/Stochastic) индикаторы таким образом, чтобы "безопасно" взаимодействовать с поведением цен. Вы должны также обратить внимание, что традиционное требование для стохастического сигнала находиться в крайних областях 25 или 75 здесь игнорируется. Как и в случае с MACD, для сигнала мне требуется только пересечение быстрой и медленной линий.

Рисунок 5-7 показывает пятиминутные S&P при сильном движении вниз. Трудно видеть масштабы движения, так как представление ценовых баров ограничивается только одной третьей частью графика. Это сделано специально, чтобы я мог показать вам работу MACD и Стохастика. Сначала оба индикатора посылают сигналы на продажу. Затем достигается промежуточный ценовой минимум, и Стохастик переходит в режим покупки. Это выводит на рынок слабые длинные позиции и избавляет его от слабых коротких. Нисходящий тренд, определяемый MACD, остается неизменным. Наблюдение за этим типом действий покажет вам, как передвигаемые стопы, расставленные в неподходящих областях, дают знающим игрокам прекрасную возможность забирать позиции слабых игроков, то есть покупать при падениях или продавать на подъемах в направлении преобладающего Тренда. Рисунок 5-7 демонстрирует, как срабатывают покупающие стопы, ведя рынок к сопротивлению, выявленному на основе чисел Фибоначчи. После хода вверх Стохастик разворачивается в обратном направлении, совпадающем с указанием от MACD, и рынок возвращается к своему предыдущему движению, возможно устремляясь к новым минимумам. Это действие повторяется снова и снова на графиках различных Временных Структур. Только убедитесь, что вы действительно находитесь на быстро двигающемся рынке, чтобы избежать возможного получения "двойных убытков"

РИСУНОК 5-7

Преподавая использование комбинации сигналов MACD /Stochastic, я, как правило, разбиваю подачу материала по степени сложности и учу до уровня, возможного в каждом отдельном случае, в зависимости от обстановки и качества подготовки студентов. Объясненное мною чуть ранее, включает в себя уровень 1 (прежде, чем давать определение Тренда, следует дождаться, пока оба индикатора не укажут в одном направлении) и уровень 2 (понятие отката сигнала слабого стохастического индикатора при открытии своей позиции в преобладающем Тренде). Позже мы рассмотрим примеры использования этой техники на уровнях 1 и 2. Уровень 3 (предвосхищение, или действие на основе неподтвержденного сигнала) будет обсужден частично. А вот уровень 4, в котором используется смещение вашей Временной Структуры, слишком сложен, чтобы пройти его вне классных занятий. Но открою небольшой секрет: получасовой тренд будет, как правило, указывать на продажу, чтобы далее получить подтверждение от нашего отката по стохастику на пятиминутном графике. Мы рассмотрим больше примеров после того, как разберем анализ Фибоначчи.

Теперь вернемся назад и посмотрим на это с другой стороны. Если вы обдумаете этот подход и изучите математику Стохастика, то увидите, как можно заставить рынок развернуться. Представьте себе, что некий крупный трейдер ямы или, что более вероятно, группа трейдеров держит на рынке короткие позиции. Если они смогут удержать цены на данной высоте в течение нескольких баров (не допустить повышения цен), это вынудит (слабый) Стохастик повернуть на юг. Слабые лонги начнут продавать свои позиции, а слабые шорты станут открывать новые позиции на стороне продажи. Теперь упомянутые трейдеры ямы (наверное и мы) могут купить по этим ордерам на продажу. У них есть возможность забрать свою прибыль в несколько тиков, в то время как мы можем позиционироваться на ожидаемый новый максимум или восходящее движение до точки, определенной согласно Расширению Фибоначчи. Если бы мы попробовали купить стопы на старых максимумах вместо того, чтобы покупать на падениях, то попали бы на большую величину проскальзывания по рынку (slippage).

После исполнения ордеров мы получили бы еще один удар, на этот раз со стороны трейдеров ямы, скормивших нам ордера на продажу и теперь пытающихся заработать на этом. Если мы покупаем на продающем Стохастике и MACD ломается (посылает сигнал на продажу, как и Стохастик), то нам становится известно о нашей ошибке, поэтому мы выходим на следующем подъеме. Если мы работаем в краткосрочной Временной Структуре и имеем достаточный опыт использования этого метода, возможно, нам удастся закончить игру вничью, а может и заработать несколько тиков. А если и потерять, то тоже всего несколько тиков, даже несмотря на то, что мы ошиблись!

РИСУНОК 5-8

Давайте рассмотрим относительно простой пример, на Рисунке 5-8 (дневная сырая нефть).

Очевидно, мы имеем сильный, быстро растущий вверх рынок, как это и определено с помощью 3x3. Если бы вы начали играть на этом рынке с самого начала, встав на длинную сторону, то получили бы очень хорошие результаты. Вы не попали бы в беду, продав в точке "Т1" или купив в точках "Т2" или "ТЗ". Вы не провели бы ни одну из этих сделок, даже при том, что правила Тренда, изученные ранее, оправдывали такую игру. (Мы обсудим Индикаторы направления, отменяющие Тренд, в следующей главе. Они побудили бы Вас купить в "Т1" и продать в "Т2" и "ТЗ", которые все расположены вблизи идеальных пунктов разворота по Фибоначчи. Простите за отступление, но краткий взгляд вперед иногда тоже полезен.) Теперь вернемся назад к сути вопроса.

РИСУНОК 5-9

Рисунок 5-9 - это тот же дневной график сырой нефти, изображенный на Рисунке 5-8, но с добавлением индикаторов MACD и Стохастика.

Весь нисходящий тренд после достижения максимума идентифицирован MACD. Рост до уровня сопротивления Фибоначчи в точке "ТЗ", поддержанный Стохастикой, дал нам прекрасную возможность открыть короткую позицию.

То же самое можно сказать о восходящем движении. Оно оказалось почти полностью очерчено MACD, в то время как Стохастик давал нам вполне достаточные сигналы для открытия длинных позиций во время разворота рынка.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Не лучше ли было иметь два сильных индикатора Тренда вместо одного слабого и одного сильного?

Нет. Слабый Стохастик показывает, что на руках у слабых игроков. Он может также свидетельствовать о силе рынка. Если Стохастик дает сигнал на продажу, и при этом нет никакого заметного движения вниз в цене, то смотрите: не начнется ли следом большой восходящий ход!

Консервативный Карл: Ждете ли вы, пока бар (ценовой диапазон за некоторый период времени) закроется, прежде чем решать, подал ли сигнал индикатор?

Этот вопрос ведет нас к пониманию уровня 3. По определению, вам надо получить подтверждение истинности сигнала. Однако если вы будете ждать такого подтверждения, существенная часть движения окажется позади. Ожидая, вы платите за страховку, которая может и не понадобится. Точно так же, как реально предвидеть ценовое пересечение DMA прежде, чем закроется период, легко предугадать и сигналы Тренда до завершения периода. Убедитесь, что вы получили подтверждение, что ожидали увидеть на самом деле перед закрытием. В противном случае выходите немедленно!

Я всегда покупаю, когда получаю сигнал Стохастика на покупку. Как же мне теперь продавать?

Если вы собираетесь пополнить ряды тех 5% - 15% победителей, то должны быть открытым для методов и процедур, которыми не пользуется вся основная масса. Если бы выиграть было столь же легко, как следовать пересечению Стохастика, откуда бы взялись все те, кто проигрывая, платит победителям в операционном зале биржи и вне его?

Хайпер Хэнк: Так значит, я покупаю, когда получаю от Стохастика сигнал на продажу и продаю, когда получаю от Стохастика сигнал на покупку, правильно?

Нет, вы подавляете Стохастик на быстро движущемся рынке в контексте Тренда, поддержанного MACD. И вы не просто ПОКУПАЕТЕ или ПРОДАЕТЕ. Вы применяете методы входа, описываемые в ГЛАВАХ 8, 9, 10, 11 и 13.

Почему вы не используете в Стохастике барьерные линии 25/75 перед оценкой эффективности сигнала к покупке или продаже?

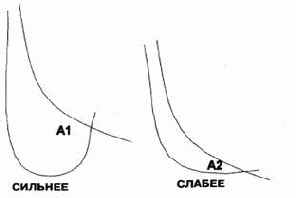

Из-за уникального способа, которым я использую индикатор, сигналом считается любое пересечение медленной и быстрой линий. Вероятно, вам будет полезно обратить внимание, что мой опыт торговли (не формальное компьютерное исследование) указывает: и MACD, и Стохастик обычно дают более сильные сигналы, если в точке пересечения имеется больший угол атаки. Взгляните на Рисунки 5-10 "А" и "В". Как правило, более выраженное проявление этого феномена показательно для рынков, которые движутся и разворачиваются, а не консолидируются.

РИСУНОК 5-10 А &В

Дилиджент Дэн: " В первом примере дневных бондов (Рисунок 5-5) дело выглядело так, как будто примерно в конце января наш индикатор MACD едва подал сигнал на продажу, а затем сразу же развернулся обратно вверх. Можно ли как-нибудь избежать "двойных убытков", если мы видим подобный сценарий?"

Так как это был сигнал на основе дневных баров, скорее всего, я схватил бы "двойные убытки", как вы и предполагаете. Маловероятно, что мне захотелось бы брать позицию, идущую против MACD. Однако есть способы ухода от "двойных убытков" в подобных обстоятельствах. Например, если уровни поддержки Фибоначчи не были пробиты ценой, то у вас мог бы быть торговый план, допускающий незначительный разрыв MACD. Это дало бы индикатору возможность исправить сигнал. Я позволяю себе подобную вольность, если сигнал MACD носит более слабый характер, как на Рисунке 5-10В. Маленький разрыв MACD на внутридневном графике также легче пережить, чем разрыв на дневном, потому что вы можете быстро узнать, удержится ли позиция на ожидаемом обратном ходе Фибоначчи. Вероятно, вы решите не допускать такой степени свободы в своем торговом плане, пока не приобретете больше опыта работы на основе этой концепции.

РЕЗЮМЕ:

Давайте обобщим главные качества нашего второго инструмента анализа Тренда -комбинации MAC-D/Стохастик.

• И MACD, и Стохастик подают сигналы Тренда, когда быстрая линия пересекает медленную линию. Эти сигналы остаются неизменными до тех пор, пока не происходит другое пересечение. Сигнал подтверждается при закрытии периода.

Комбинация MACD/ Стохастик применима для всех Временных Структур, что мы используем.

Значения, которые я беру для MACD (DEMA): 0,213, 0,108, 0,199.

Значения, необходимые мне для преднамеренно ослабленного Предпочтительного

Стохастика: 8-3-3.

Чтобы получить хорошие результаты при использовании этих индикаторов, вы должны разобраться в применяемых формулах, а также в методе программирования вводных параметров для этих формул. Программное обеспечение для вывода графиков должно представлять бары, выровненные по рынку, а не по времени.

Используя специфический слабый Стохастик и специфическую сильную MACD, можно делать уверенные заключения, что сейчас предпринимают слабые и сильные игроки. Следовательно, мы можем определить, как лучше обращаться с ценой, чтобы достичь своих целей

Содержание раздела