Специальное применение осциллятора Бестрендовости для

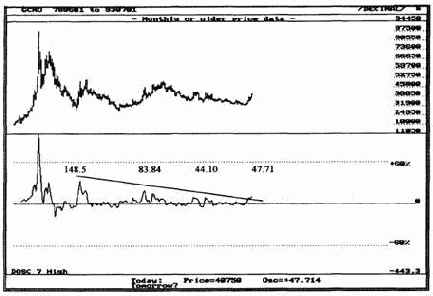

Специальное применение осциллятора Бестрендовости для определения серьезных изменений Тренда.Существует множество вариантов такого применения. Я предложу только один пример. Эта стратегия основывается на том, что долгосрочные прорывы Осциллятора Бестрендовости могут быть более значительными, чем долгосрочные ценовые прорывы. Взгляните на Рисунок 7-7, где представлен месячный график золота.

РИСУНОК 7-7

Впервые, начиная с прорыва на рынке золота в 1980 г., мы имеем показание Осциллятора на месячной основе, которое значительно превзошло предыдущие пики, соответствующие взлету цен. Меня не волнуют дивергенции между Осциллятором и ценой. Скорее интересен тот факт, что значение Осциллятора превысило максимум его предыдущего роста после продолжительного снижения. Обратите внимание, что когда мы измеряем инерцию в этом контексте, то выбираем формулировку "максимум минус Скользящая Средняя или минимум минус Скользящая Средняя" и не используем цены закрытия. Это потому, что в данном контексте осуществляется скорее попытка измерить инерцию максимального толчка рынка в определенной временной точке, чем его силу.

Мы получили указание, что медвежий рынок золота закончился; теперь, по всей вероятности, начнется длительная консолидация или восходящее движение. Для подтверждения этой гипотезы, нам следует ожидать, чтобы при следующем росте цен на золото уровень 47,71 был значительно превзойден. Нас также порадовала бы ценовая коррекция по золоту, входящая в модель роста. Пока этого не случилось.

В ГЛАВЕ 1 и при описании Стратегии 2 в этой главе я ссылался на технические приемы использования прорыва волатильности. Успех этих методов основан на том, что пики волатильности предшествуют ценовым пикам, что вполне логично. Пример с золотом - одна из разновидностей этого феномена. Не буду пытаться полностью охватить все детали моей работы с экстремальными проявлениями волатильности, но сделаю следующие комментарии, чтобы стал понятен мой общий подход. Во-первых, вы не знаете, что имеете такой экстремум (скажем, вдвое превышающий среднее значение Перекупленности или Перепроданности), пока он не состоится. Поэтому я предпочитаю забирать свою прибыль, когда приближаюсь к состоянию Перекупленности или Перепроданности, как уже говорилось ранее. Когда, оглядываясь в прошлое, мне становится виден прорыв волатильности, я использую технические приемы, описанные в ГЛАВАХ 9,10,11 и 13 для входа в Направлении прорыва. Во вторых, я пытаюсь фильтровать любой подобный прорыв, чтобы устранить хлопки (blowoffs), создающие столь удивительные прорывы волатильности и, по определению, прекращающие нахождение в любых экстремумах в цене.

Наконец, как я уже предлагал, если вы дэйтрейдер, используйте дневные данные Пе-рекупленности/Перепроданности для расчета уровней Осциллятора Бестрендовости или Осциллятора-предсказателя. Если вам лучше играть на дневной основе, обращайте внимание на дневные и недельные уровни Перекупленности/Перепроданности. Если же вы торгуете на недельной основе - пользуясь недельными графиками - следите и за недельными, и за ежемесячными уровнями Осциллятора. Результативность переключения между долгосрочными взаимными фондами при использовании этих методов можно значительно улучшить.

И, пожалуйста, не забывайте аксиому рынка, важность которой я подчеркиваю на протяжении вот уже многих лет. Она определяет мой рыночный подход и должна вытекать из вышеизложенных правил.

ЛУЧШЕ УПУСТИТЬ ВОЗМОЖНОСТЬ, ЧЕМ ПОТЕРЯТЬ КАПИТАЛ!

Содержание раздела