Соединение частных моделей в модель концерна

При рассмотрении такого рода комплексных, стратегически важных проектов высшее руководство испытывает большую потребность в многовариантных расчетах альтернатив, анализе рисков и чувствительности. Альтернативные технологии, производственные программы, объемы и методы инвестирования, правовые и организационные структуры, формы финансирования, учетная, налоговая и дивидендная политика, а также ожидания, связанные с изменением конъюнктуры, цен, процентов, налогов, должны быть оценены с точки зрения их финансовых и балансовых последствий.

Для тщательного и в то же время быстрого принятия решений разработана модель интегрированного анализа динамической эффективности проектов, а также ожидаемых показателей баланса, финансовых результатов, денежных потоков и других показателей.

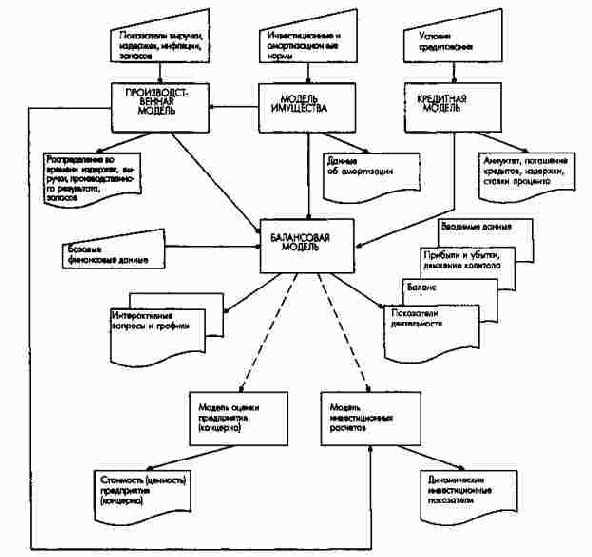

Эта модель в целях повышения ее гибкости, наглядности и дальнейшего совершенствования построена на модульной основе. Блоки представляют собой модели дочерних предприятий, основных средств и балансов. Частные модели разработаны независимо одна от другой и интегрируются затем компьютером в общую модель концерна. Полная компьютерная интеграция, однако, не всегда целесообразна, так как в процессе планирования необходим диалог руководителей и специалистов, представляющих различные уровни и подразделения концерна и постоянно обменивающихся знаниями и опытом (творческий элемент планирования).

Производственная модель позволяет проектировать будущие издержки, выручку, а также специфическое для каждого уровня состояние запасов, дебиторской и кредиторской задолженности. Уже в 1976 г. разработанная для предприятий обрабатывающей промышленности матричная производственная модель позволяла проводить расчеты по 40 секторам (предприятиям и отраслям) в разрезе видов, мест возникновения и носителей затрат.

Модель основных средств позволяет определить непосредственное влияние инвестиционных, амортизационных и дезинвестиционных альтернатив на показатели баланса и финансового результата.

Кредитная модель дает возможность оценивать влияние долгосрочного заемного финансирования при различных условиях кредитования и рассчитывать эффективную ставку процента по отдельным кредитам, кредитным линиям и по всему заемному капиталу.

Балансовая модель позволяет оценить в среднесрочной и долгосрочной перспективе динамику балансовых данных, плана прибылей и убытков, движения капитала, важнейших показателей рентабельности, оборачиваемости и других при тех или иных условиях.

Инвестиционная модель служит для определения динамики показателей эффективности (внутренняя норма рентабельности, ценность капитала, срок окупаемости) локальных проектов, комплексных проектов, инвестиционных программ, а также инвестиционных стратегий дочерних предприятий и концерна в целом до и после уплаты налогов.

Модель оценки предприятия нужна для оценки рыночной стоимости предприятия в зависимости от прошлых или ожидаемых результатов его деятельности и балансовых показателей.

Чтобы поддерживать обычное для концерна среднесрочное планирование, балансовую модель в 1977 г. модифицировали. Были предусмотрены возможности выбора альтернативной финансовой, учетной политики, а также политики в отношении образования резервов и выплаты дивидендов. Поскольку австрийское законодательство не требует обязательной разработки консолидированного баланса концерна, то результаты деятельности дочерних предприятий учитываются в балансовой модели штаб-квартиры как результат участи в их капитале. Изменение величины уставного капитала дочернего предприятия отражается в модели основных средств штаб-квартиры концерна как трансфер капитала. На рис. 175 представлена взаимосвязь балансовых моделей дочерних предприятий и балансовой модели штаб-квартиры.