По более консервативному плану Б мы займем только $50,000 и продадим 24,000 акций на сумму $150,000. Результаты обоих планов существенно различаются. Хотя операционная прибыль в каждом случае одинакова, прибыль на акцию различна ($3.00 против $1.17 при EBIT = $60000).

Также очевидно, что консервативный подход приносит более положительные результаты на низких уровнях доходов, в то время как финансовый рычаг начинает эффективно действовать на высоких уровнях доходов.

Мерой использования финансового рычага является коэффициент финансового рычага (DFL). Его можно рассчитать как отношение процентного изменения прибыли на акцию к процентному изменению операционной прибыли (EBIT).

DFL = процентное изменение прибыли на акцию

процентное изменение операционной прибыли

Для упрощения расчетов формулу можно использовать в виде

DFL = _EBIT_ , где I - процентная плата по займам

EBIT - I

Можно было бы сделать вывод: раз использование финансового рычага выгодно, зачем вообще привлекать собственные средства? Однако необходимо учесть, что преимущества долга действуют лишь до определенной степени. Например, если мы увеличиваем долю заемных средств в структуре капитала нашей фирмы, наши кредиторы воспримут это как увеличение финансового риска, после чего нам предложат повышенные процентные ставки по кредитам и существенные ограничения деятельности.

Компаниям, работающим в стабильных отраслях при благоприятных экономических условиях, рекомендуется пользоваться заемными средствами.

Совмещенный эффект операционного и финансового рычага

Если и операционный и финансовый рычаги позволяют нам увеличить прибыльность, максимальные прибыли могут быть получены при их совместном использовании.

Отчет о прибылях и убытках

| Выручка (80,000 @ $2.00) | $160,000 | Влияние |

| - Постоянные издержки | 60,000 | операционного |

| - Перем. изд. ($0.80 на ед. прод.) | 64,000 | рычага |

| Операционная прибыль | $36,000 | |

| EBIT | $36,000 | Влияние |

| - Проценты | 12,000 | финансового |

| Прибыль до налогов | 24,000 | рычага |

| - Налоги | 12,000 | |

| Чистая прибыль | $12,000 | |

| Кол-во акций | 8,000 | |

| Прибыль на акцию | $1.50 |

Риск это вероятность неблагоприятного исхода событий.

Производственный риск (ПР) - это риск активов фирмы, если она не привлекает заемные средства. Финансовый риск (ФР) это дополнительный риск, налагаемый на держателей акций в результате решения фирмы воспользоваться займом.

Если фирма использует заемные средства , она фактически разделяет своих инвесторов на две группы и сосредотачивает большую часть своего производственного риска на одном классе инвесторов держателях обыкновенных акций. Однако большой риск для держателей обыкновенных акций, как правило, компенсируется более высоким ожидаемым доходом.

Производственный и финансовый риски рассматриваются в рамках общего риска без учета положительных сторон диверсификации.

Производственнй риск с позиции общего риска измеряется неопределенностью, неизбежной при прогнозировании рентабельности активов (Return on assets) ROA.

ROA = доход инвесторов = чистая прибыль держателей обыкн. акций + % к уплате

Активы активы

Далее, поскольку активы фирмы должны численно равняться капиталу, представленному в виде заемных и собственных средств, эту формулу можно переписать в виде формулы расчета рентабельности инвестиционного капитала (Return on investment) ROI.

ROI = чистая прибыль держателей обыкн. акций + % к уплате

инвестированный капитал

Таким образом, производственный риск может быть измерен средним квадратичным отклонением либо ROA либо ROI. Если фирма не использует заемные средства и поэтому не платит %, ее активы численно равны собственному капиталу, а рентабельность инвестированного капитала равна рентабельности обыкновенного акционерного капитала (Return on Equity) ROE.

ROI = ROE= чистая прибыль держателей обыкн. акций

обыкновенный акционерный капитал

Следовательно, производственный риск финансово независимой (leverage-free) фирмы может измеряться средним квадратичным отклонением ее ожидаемой ROE.

ПР зависит от ряда факторов, наиболее важные из них следующие:

Каждый из приведенных факторов частично определяется особенностями той отрасли к которой принадлежит фирма, но каждый из них до некоторой степени может регулироваться менеджерами.

Финансовый риск это дополнительный риск налагаемый на держателей обыкновенных акций в результате решения о финансировании путем привлечения заемного капитала и/или за счет привилегированных акций. В принципе некоторая степень риска неотъемлема от деятельности фирмы. Это ее производственный риск.

Если фирма использует займы и привилегированные акции (финансовый леверижд), то ее производственный риск сосредотачивается на держателях обыкновенных акций.

Выводы:

Концепция стоимости денег во времени безусловно является одной из фундаментальных составляющих современной финансовой науки. Первым и наиболее простым инструментом, используемым при расчетах стоимости денег во времени (далее СДВ), является временной отрезок, представленный ниже.

Временной отрезок представляет собой горизонтально расположенную линию, разбитую на интервалы равной длины, каждый из которых обозначает временной период. В качестве периода, в зависимости от поставленной задачи, может выступать час, день, неделя, месяц, год и так далее. На приведенном выше рисунке представлен временной отрезок, состоящий из пяти периодов.

Каждому периоду соответствует определенная ставка доходности, которая обозначается над соответствующим интервалом временного отрезка. В нашем случае, такая ставка равна 10% для каждого периода.

Ниже временного отрезка расположены денежные потоки, номинированные в валюте решаемой задачи и обозначенные в начальной или конечной точках соответствующего периода. Знак минус означает исходящие денежные потоки (расход), а знак плюс или отсутствие знака входящие денежные потоки (приход). Следующим элементом концепции СДВ является понятие текущей стоимости (PV) и будущей стоимости (FV). Под PV понимается величина денежного потока на начальный период времени, а под FV величина денежного потока в конце определенного периода в будущем, после того, как к PV прирастет накопленный процентный доход.

Вследствие существования последнего и родился один из основных постулатов концепции СДВ: рубль, полученный сегодня, всегда стоит больше, чем рубль, полученный в будущем.

FV = PV*(1+ i)n, где

i ставка доходности, выраженная в десятых;

n количество периодов.

Вывести из приведенной выше формулы обратную для нахождения величины PV при использовании в качестве вводных параметров FV, количество периодов и ставку доходности не составляет никакого труда:

PV= FV / (1+ i)n

Еще одним основополагающим элементом концепции СДВ является понятие аннуитета, который представляет собой последовательность одинаковых по величине денежных потоков, генерируемых с неизменной периодичностью в конце каждого периода. Таким образом, пятилетний аннуитет в размере 1000 рублей будет на временном отрезке представлять собой следующую картину:

Необходимо обратить внимание, что во всех рассматриваемых нами аннуитетах денежные потоки имеют место в конце, а не в начале каждого периода (срочный аннуитет).

Формула для вычисления будущей стоимости аннуитета:

FVa = A* ((1+i)n-1)/i

Формула для вычисления текущей стоимости аннуитета:

PVa = A* (1-(1/(1+i)n)/i

Для вычисления срочного аннуитета, полученный результат домножаем на (1+i).

Для упрощения расчетов FV, PV, FVa и PVa можно использовать расчетные таблицы.

Эффективной ставкой является такая ставка, использование которой при расчете FV даст тот же самый результат, что и использование равной по величине номинальной ставки с начислением процента раз в год. Из данного определения следует вывод, что если начисление сложного процента осуществляется один раз в год, то номинальная и эффективная ставки равняются. Если периодичность начисления различается, то для приведения номинальной ставки к эффективной необходимо воспользоваться следующей формулой:

i эф = (1+(i ном/ n ) ) n -1,

где n количество периодов начисления сложного процента в течение одного года

Риск и доходность

Одним из основных инструментов при измерении уровня риска является понятие вероятности.

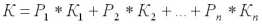

Ожидаемый уровень доходности (К) - это средневзвешенный уровень доходности, полученный путем перемножения между собой соответствующих уровней доходности и вероятности, а затем сложения полученных результатов.,

Стоимость капитала WACC, используемая для оценки инвестиционных проектов, представляет собой взвешенную стоимость отдельных входящих в капитал элементов, таких как долговые обязательства (кредиты, облигации), привилегированные акции и обыкновенные акции.

WACC = Wd*Kd(1-t)+Wp*Kp+We*Ke, где

Wd удельный вес, доля заемных средств в структуре капитала

Kd - % по кредитам, доходность по облигациям

t ставка налога на прибыль, поскольку процентные платежи по облигациям позволят сэкономить на налогообложении.

Wp доля привилегированных акций, Кp - стоимость привилегированных акций (т.е. доходность по данным ценным бумагам, которую требуют инвесторы)

Кр = Дивидент/ (Рыночная цена привилегированных акций - Цена эмиссии в расчете на одну привилегированную акцию).

We удельный вес обыкновенных акций

Ке - доходность, которую требуют инвесторы от вложений в обыкновенные акции

Изменяя уровень финансового рычага, компания принимает сознательное решение о соотношении уровней риска и прибыли. Однако какое их соотношение и соответственно, соотношение долга и собственных средства является оптимальным?

Оптимальная структура капитала при заданной структуре активов должна обеспечивать наименьшую средневзвешенную стоимость капитала и наибольшую суммарную рыночную стоимость акций и долговых обязательств компании. Предполагается, что оба эти показателя учитывают и прибыльность компании, и уровень риска.

Одной из первых попыток объяснить зависимость стоимости капитала от структуры капитала сделали Модиглиани и Миллер (1958). Согласно выдвинутой ими теории, средневзвешенная стоимость капитала компании остается одинаковой при любом уровне финансового рычага.

Предположим, что имеется компания X, операционная прибыль которой равна 1000 долларов, а средневзвешенная стоимость капитала - 15% годовых. В этом случае рыночная стоимость ее акций и долговых обязательств составит 6667 долларов (1000 / 0,15).

У компании также имеются 10% долговые обязательства. Рассмотрим две альтернативы их выпуска - на сумму 1000 долларов и 3000 долларов.

долл.

| I | II | |

| Операционная прибыль (EBIT) | 1000 | 1000 |

| Средневзвешенная стоимость капитала (WACC) | 0,15 | 0,15 |

| Стоимость акций и долговых обязательств (V) | 6667 | 6667 |

| Стоимость долговых обязательств (D) | 1000 | 3000 |

| Стоимость акций (S) | 5677 | 3667 |

| Прибыль до уплаты налогов (EBT) | 900 | 700 |

| Стоимость собственного капитала (Ke)=EBT/S | 15,9% | 19,1% |

Поскольку существенно возрастает риск невыплаты по долгам, кредиторы могут потребовать большие процентные ставки по очередным займам. Акционеры также могут воспринять вложения в компанию как чрезмерно рискованные, что приведет к снижению цены ее акций и увеличению стоимости собственных средств.

Кроме этого, используя финансовый рычаг в разумных пределах, компания может снизить стоимость капитала за счет использования более дешевого долга, при этом увеличение риска может оказаться не столь существенным. С точки зрения данного подхода (называемого традиционным подходом), зависимость стоимости капитала от его структуры выглядит несколько по-иному (4) :

Успех работы любой компании измеряется полученной прибылью и ее ростом. Рост прибыли справедливо связывают с ростом объемов продаж. Однако, для успешного ведения бизнеса необходимо не только просчитать сколько компания заработает при достижении запланированного объема продаж, но и четко представлять, какой минимальный объем продаж необходим для обеспечения безубыточной работы. Этот минимально допустимый объем продаж, который покрывает все затраты на изготовление продукции, не принося при этом ни прибыли, ни убытков, получил название точка безубыточности (break-even point BEP).

Свыше этой точки каждая дополнительно проданная единица продукции приносит прибыль. Если объем продаж не достигает этой точки, то можно подсчитывать убытки.

BEP определяется на основании данных об объемах реализации продукции и затрат на ее изготовление. Обязательно условие расчетов- разделение затрат на переменные, т.е зависящими от объема производства ) и постоянные. Искомая точка безубыточности в денежном выражении определяется BEP = (постоянные затраты ) * выручка от реализации

выручка от реализ. переменные затраты

Выручка и затраты должны относится к одному и томуже периоду времени. BEP будет характеризовать минимально допустимый объем продаж за тот же период.

Если фактический объем реализации ниже BEP, то расчет запаса прочности покажет на сколько %% необходимо увеличить объем реализации для достижения безубыточного уровня работы. Для расчета запаса прочности необходимо отклонение фактической выручки от расчетной точки безубыточности разделить на фактическую выручку:

Запас прочности= выручка от реализации точка безубыточности %

выручка от реализации

Чем выше полученное значение, тем прочнее положение фирмы тем меньше прибыли фирмы можно опасаться негативных изменений на рынке: падение объема продаж, рост затрат. Запас прочности снимает влияние масштаба компании ( что не позволяла BEP) поэтому позволяет объективно, без каких-либо условий сравнивать предприятия с различными объемами продаж или оценить изменение фин положения фирмы на различных этапах ее жизни.

На практике важно знать не только минимальную допустимую выручку от реализации в целом, но и необходимый вклад,который должен принести каждый продукт в общую копилку прибыли т.е. минимально необходимое кол-во продаж каждого вида продукции. Для этого рассчитывается точка безубыточности в натуральном выражении.

BEP ( в натур выражении) = постоянные затраты .

цена реализации ед.

продукции на ед. продукции - переменные затраты

Формула работает безупречно, если предприятие выпускает только один вид продукции. В реальности такие предприятия встречаются нечасто. Для компаний с большой номенклатурой производства возникает проблема разнесения общей величины постоянных затрат на отдельные виды продукции. Традиционно пост затраты распределяют по видам деятельности пропорционально объемам реализации.

Тем самым предполагается, что продукты которые лучше продаются, в состоянии покрыть больше постоянных затрат. Такая уровниловка не справедлива и не позволяет объективно оценить необходимый вклад отдельных видов продукции в общий результат. В составе постоянных затрат могут быть элементы, связанные с производством конкретного вида продукции. Логично, что эти конкретные затраты должны окупаться выручкой от продаж их источника.

Т.о. управленческий учет затрат - основа объективной оценки безубыточности. На различных этапах работ предприятия безубыточный объем продаж различен, а незначительное изменение выручки может вызвать существенное изменение прибыли.

В связи с этим, анализ безубыточности и планирование прибыли должны проводится регулярно.

Операционный анализ:

Когда речь идет о стабильной и успешной работе предприятия , нельзя забывать и о деньгах. Превышение безубыточного объема реализации еще не гарантирует получение денег.

Полученная прибыль будет потрачена на уплату налогов,. на притобретение оборудовании, зданий, земли ( т.е.на затраты , невходящие в состав текущих затрат на изготовление продукции), на погашение ранее привлеченных кредитов.

Теоретически, доход, который компания планирует получить в результате реинвестирования прибыли необходимо сравнить с доходом, который получат акционеры в результате инвестирования ими дивидендов компании. Иными словами, каждый потенциальный инвестиционный проект, финансируемый за счет собственных средств должен иметь большую доходность за вычетом риска, чем та, которую могут получить акционеры на другие свои инвестиции.

Один из основных факторов, влияющих на дивиденды - темпы роста объемов продаж компании и рентабельность последующих инвестиций. Так как эти переменные зависят от стадии жизненного цикла отрасли, соответственно меняется и дивидендная политика:

| Фаза | Название | Дивидендная политика |

| I | Создание | Дивиденды наличными не выплачиваются |

| II | Рост |

Дивиденды акциями Небольшие дивиденды наличными |

| III | Расширение |

Дивиденды акциями Низкие или умеренные дивиденды наличными Расщепление акций |

| IV | Зрелость (упадок) | Умеренные или высокие дивиденды наличными |

Здесь компания также будет реинвестировать всю свою прибыль. Однако она может начать выплачивать небольшие дивиденды, чтобы показать инвесторам, что компания прибыльна, но нуждается в наличных средствах для дальнейшего роста.

В фазе III рост объемов продаж несколько ослабевает, а рентабельность инвестиций снижается по причине усиления конкуренции. По этой причине возможности компании выплачивать дивиденды значительно увеличиваются.