Никита Ляшенко - Избавляемся от статических параметров

Многие торговые стратегии изобилуют строгими правилами, например, стоп-лосс должен быть 50 пунктов, а точка фиксации прибыли - 150. На мой взгляд, абсолютно не верно в динамичных рынках использовать подобные статичные параметры. Предлагаю простую методику, как определять уровень волатильности на рынке.

РИСУНОК 1 ПОСТАНОВКА ДИНАМИЧНЫХ СТОП-ЛОССОВ

не всегда удивительно, когда слышу, что многие в своих стратегиях используют конкретные значения. Конкретика как формализованная идея - это, конечно, замечательно, но не в виде статичных цифр, вроде стоп-лосс 50 пунктов, а фиксация прибыли -100. Безусловно, в идеале прибыль должна быть больше предполагаемого убытка в два раза, но не так примитивно!

Допустим ситуацию, что цена отклонилась на 51 пункт, и так несколько сделок в ряд. А затем, при следующей сделке, прошла в нужную сторону на 300. В этой ситуации мы имеем несколько убытков по 50 и одну прибыльную сделку в 100, т.е. в итоге - находимся глубоко в минусе. Проблема в том, что мы взяли много ложных движений, а на истинном получили только треть.

Решение проблемы лежит в основном правиле торговли: «Тренд - твой друг». Но есть еще одно, не менее важное правило: «Ограничивай убытки и давай прибыли расти». Статичная прибыль абсолютно не вписывается в это правило.

Чтобы при качках не зацепило

Лично я при входе в рынок ставлю только стоп-лосс и закрываю или держу позицию, руководствуясь лишь знаками рынка. Никто не может сказать, качнется рынок сегодня или превратится в 2-3-Дневний тренд. В день он может пройти 50-100 пунктов, и направление станет явным. А может качнуться на 2-3 фигуры, и что будет дальше - абсолютно не известно.

Наша цель - войти в рынок в нужном направлении и поставить такой стоп, чтоб при качках не зацепило. При разной волатильности на рынках статичные значения - не самый лучший способ достижения цели.

Допустим, у нас есть простая стратегия, правильно распознающая направление тренда, например - вход по пробитии сильного уровня. Пробитием нужно считать закрытие свечи за уровнем при условии, что минимум свечи также закрылся за уровнем. В качестве выхода рекомендую воспользоваться методом динамического сгоп-лосса - метод волатильности предыдущего дня. Метод прост - рассчитываем диапазон

движения предыдущего дня и вычитаем его от цены открытия 9-часовой свечи:

Код для MetaStock diapazon Lust Day:=

J/(Hour()-/, (HHV(H, 24)-LLV(L, 24)) .PREVIOUS):

Iff Hour()=9,

O-diapazon Last Day,

PREVIOUS);

Рынок никогда не повторяется

Суть в том, что рынок никогда не повторяется два раза подряд, и если сегодня он прошел на фигуру, то завтра, вероятнее всего, он уйдет либо на 200 и больше пунктов, либо на 50. В этом случае неразумно ставить стоп больше 100. На рисунке 1 видно, что, осуществив вход 3-го января, мы грамотно простояли весь тренд, выйдя по стопу лишь 11-го числа.

Прибыль без учета свопа составила 229 пунктов. Что ж, неплохо.

Но меня как управляющего тревожит ситуация 4-го числа. Тогда цена довольно далеко ушла от точки входа, стоп-лосс располагался даже ниже, чем днем раньше. Существовала угроза потерять часть прибыли. Необхо димо было оптимизировать уровни. Рассмотрев все диапазоны за 2005 год, я обнаружил, что более 95% из них находятся ниже 250 пунктов (рис. 2).

Опираясь на статистику, делаем вывод, что диапазон выше 250 можно рассматривать как ошибочный и делить его на 2. Добавляем изменения в наш код: Код MetaStock

diapazon Last Day:—IffHour()~l, (HHVfH, 24)-LLV(L, 24)), PREVIOUS);

diapazonFiltr: = lf(diapazonLastDay> — 0.025, diapazon L astDay/2. diapazon Last Day); lf(Hourf)=9, 0-diapaz.onFdtr, PREVIOUS);

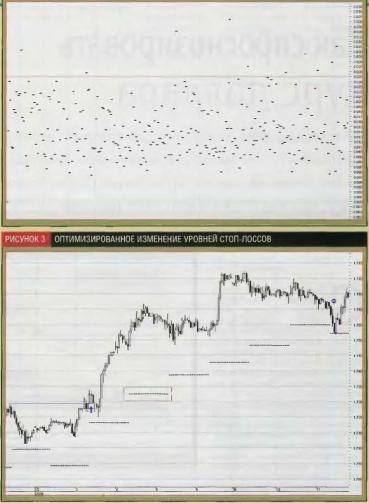

На рисунке 3 можно увидеть, что оптимизированные уровни стоп-лоссов представляют собой лестницу, как бы следуя за трендом.

Еще раз повторю: мы выходили из рынка по стоп-лоссу, что само по себе является закрытием при неблагоприятных условиях. Настоятельно рекомендую закрывать позиции по-другому, используя подобный способ как вынужденный.

Существуют и другие методики установки динамичных выходов, вроде Average True Range, а также используют разнопериодные скользящие средние и многие другие. Но я считаю: чем проще инструмент мы используем, тем проще нам выявить его сильные и слабые стороны.

Поэтому простые инструменты для меня лично -более ценны.

Содержание раздела