Дмитрий Толстоногов - Основы Money Management (1)

Люди всегда хотят знать секрет, как выигрывать на бирже. Однако индустрия привлечения новых денег на рынок, в виде книг с соответствующими названиями, метастоков и всевозможных Апат'ов, эксплуатируя наши общие предрассудки, побуждает нас искать неправильные вещи в неправильных местах. Мы ищем волшебный индикатор или систему торговли, которая позволила бы нам выигрывать 90% времени.

Я нашел такую систему. На многочисленных тестах она почти никогда не давала менее 90% выигрышей. Результаты одного из тестов в формате Omega Research TradeStation приведены в таб.1.

Рассекреченный код этой системы приведен в приложении 1: можно переписать его в Omega TradeStation или в SuperCharts - и выигрывать, в том смысле, в котором это обычно понимается: иметь прибыль почти в каждой сделке! Главный секрет системы - это генератор псевдослучайных чисел (в TradeStation он слишком "псевдо"-случаен, но это не принципиально). Дальше все, как обычно: если позиция прибыльна, закрываем ее. Если рынок идет против нас - становимся инвесторами. Имея удовольствие наблюдать и общаться с клиентами двух брокерских компаний в течение двух лет, могу утверждать, что подавляющее большинство игроков придерживается именно этой стратегии, за исключением того, что генератор случайных чисел формально заменяется прогнозами аналитиков, сигналами каких-нибудь индикаторов теханализа, мнением соседей по дилинговому залу или просто необъяснимым сиюминутным побуждением.

Random System №1. Copyright (c) 2001 DT

по умолчанию: mmstp = 1, pflim =

4, maxhold

Значения параметров

Inputs: Bias(.025), {Random entry parameter}

mmstp(100), {Stop-loss parameter}

pflim(.1),{Profit target limit} maxhold(50); {maximum holding period};

Var: Trigger(0), Signal(0), ATR(0), num(1);

trigger = random(1);

if trigger < bias then signal = -1;

if trigger > 1 - bias then signal = 1;

ATR = XAverage(TrueRange,50);

{ Random Entry}

If signal = 1 then Buy("Random Mkt.LE") num contracts next bar at open;

If signal = -1 then Sell("Random Mkt.SE") num contracts next bar at open;

{ Standartized Exits}

if marketposition > 0 then begin

ExitLong ("MM.LX") Next Bar at EntryPrice - mmstp*ATR stop; ExitLong ("Pt.LX") Next Bar at EntryPrice + pflim*ATR limit; if barssinceentry >= maxhold then ExitLong ("Hold.LX") at close;

end;

if marketposition < 0 then begin

exitshort ("MM.SX") next bar at entryprice + mmstp*atr stop; exitshort ("Pt.SX") next bar at entryprice - pflim*atr limit; if barssinceentry >= maxhold then ExitShort ("Hold.SX") at close;

end;

Приложение 1. Система, дающая более 90% выигрышей.

Проблема в том, что выигрывать на бирже и зарабатывать на ней деньги - далеко не одно и то же. Прибыль, полученная в приведенном примере на Рис.1, разумеется, результат везения, удачного выпадения серии случайных чисел - в большинстве тестов эта стратегия убыточна. Однако если изменить входные параметры системы на более разумные, например, mmstp взять равным 1, pftlim равным 4, а maxhold равным 10, то эта система в большинстве тестов будет прибыльной.

Реализация основного принципа спекуляций - быстро закрывать убытки и позволять прибыли расти - плюс money management, который является основой спекуляций, позволяют зарабатывать даже при помощи генератора случайных чисел. Большинство людей действует прямо противоположно этому правилу: они позволяют убыткам расти, надеясь, что рынок развернется и докажет в конце концов, что они правы, и быстро закрывают свои прибыльные позиции, чтобы зафиксировать свою правоту. Практически все начинающие игроки, и многие, считающие себя профессионалами, как показывает наш опыт, убеждены, что умение прогнозировать рынок тождественно умению зарабатывать на рынке. Выигрыш в данной конкретной сделке для них означает подтверждение своих прогностических способностей, и, следовательно, способностей зарабатывать.

Для незнакомого с трейдингом как бизнесом может показаться противоречащим здравому смыслу факт, что "успешное инвестирование и трейдинг не имеют ничего общего с прогнозированием" . Как говорит известный в трейдерских кругах Олег Гущин, есть две новости, плохая и хорошая. Плохая новость: прогнозировать рынок невозможно. Хорошая новость: чтобы зарабатывать на рынке, прогнозировать не нужно. Речь здесь идет о крупных выигрышах в тех случаях, когда мы правы, а не о выигрышах в каждой сделке. При этом число проигрышей может превышать число выигрышей, то есть вполне допустимо прогнозировать хуже, чем если бы мы делали прогноз, подбрасывая монету! По словам выдающегося трейдера Paul Tudor Jones'a "я могу быть остановлен четыре или пять раз за трейд, прежде чем он действительно начинает движение" . Иными словами, Paul Tudor Jones может выигрывать только в позорных 20-25% случаев. Тем не менее, на его счету пять последовательных лет с трехзначным процентным годовым доходом при очень низких коррекциях капитала. Почти 100% очень значительных выигрышей Steve Cohen'a приходится на 5% сделок, при этом только 55% сделок выигрышные. Несмотря на это, за последние семь лет его средний доход составлял 90% годовых, он имел только три убыточных месяца, причем худший месяц был -2% .

Широко используемые профессионалами методы следования за трендом, как правило, имеют 30-40% выигрышей. При этом выигрыш или проигрыш в каждой конкретной сделке не имеет значения. Важно лишь то, что количество денег, которое зарабатывается в среднем за одну сделку, положительное. Эта величина называется математическим ожиданием. Математическое ожидание есть сумма произведений вероятностей выигрышей, умноженных на величину выигрышей, минус сумма произведений вероятностей проигрышей, умноженных на величину проигрышей:

E = ^(Вероятность выигрышу * выигрышу ) - jВероятность проигрышу * проигрышу )

В упрощенном виде математическое ожидание можно оценить, как вероятность выигрыша, умноженных на средний выигрыш, минус вероятность проигрыша, умноженного на средний проигрыш. В терминах статистического отчета Omega Recearch TradeStation, это

Е = Percent profitable * Average winning trade - (1 - Percent profitable) * Average losing trade.

Ошибочно отождествляя вероятность выигрыша с математическим ожиданием выигрыша, игроки ищут методы игры с высокой вероятностью выигрыша. Однако такие методы часто имеют отрицательное математическое ожидание. Это означает, что рано или поздно они, играя в эти игры, потеряют все деньги.

В одной из дискуссий на форуме аналитиков РТС один сторонник теории Эллиотта заявил: "Рынок - это не казино, мы не делаем ставок". В отличие от эллиотчиков, у которых жизнь течет по известному заранее расписанию, мы делаем ставки на рынке. Поскольку исход сделки неизвестен, каждая сделка есть ставка, в которой мы выигрываем или проигрываем некоторую сумму денег. Основные отличия ставок в казино (азартных игр) от ставок на рынке (спекуляций), помимо бесплатной выпивки и девочек, в том, что, во-первых, азартные игры создают риски, а спекуляции на рынке перераспределяют объективно существующие риски, а, во-вторых, на рынке трейдер может обеспечить себе статистическое преимущество, т.е. положительное математическое ожидание.

Рассмотрим ставку на выпадение цвета в рулетке. Имеется 18 красных секторов, 18 черных, и "зеро" (в американском, кажется, варианте, есть еще "двойное зеро"). Математическое ожидание выигрыша единичной ставки на цвет составляет 18/37 - (18 + 1)/37 = -1/37. В среднем казино выигрывает за одну игру у одного игрока эту величину, умноженную на размер ставки. Несмотря на отдельные крупные выигрыши клиентов, в целом казино всегда в выигрыше - благодаря математическому ожиданию в свою пользу, так называемому "преимуществу казино", а не потому, что крупье умеют прогнозировать, где остановится шарик.

Справедливости ради надо отметить, что известны случаи "преимущества игрока" в казино: математик Edward Thorp разработал стратегии с положительным ожиданием в blackjack ("двадцать одно"), которые успешно применял в казино Лас-Вегаса. Когда его перестали пускать на порог казино, он опубликовал свои методы , после чего в правила blackjack были введены изменения, лишающие эти стратегии "преимущества игрока". Тогда, в конце 60-х годов, Thorp заинтересовался рынком акций и начал управлять частным инвестиционным партнерством: "Значительным конкурентом в то время являлся будущий нобелевский лауреат Harry Markowitz. После 20 месяцев наш результат показал выигрыш + 39.9% против + 4.2% индекса Доу-Джонса. Markowitz через пару лет "опустился в минус", а мы удовлетворены нашими сохраняющимися результатами... примерно 20% ежегодно со стандартным отклонением примерно 6% и нулевой корреляцией с рынком" .

Рынок дает возможность играть в игры с положительным математическим ожиданием. Это необходимое условие успешной игры на бирже. Причем, как утверждает Ральф Винс, "не имеет значения, насколько положительное или насколько отрицательное ожидание; важно только то, положительное оно или отрицательное" . Утверждение спорное, с нашей точки зрения: большее положительное ожидание лучше меньшего.

Помимо математического ожидания, у большинства возникают проблемы с пониманием риска. Например, бывший директор одной региональной инвестиционно-финансовой компании с активами, превышающими летом 1997 года миллион долларов, историк по образованию, был убежден, что "риска не существует, потому что его нельзя измерить", а также в том, что "нельзя продавать акции с убытком". Что тогда говорить о непрофессионалах. Риск существует, и его можно определить и измерить множеством способов. Экономисты считают, что риск - это волатильность, измеряемая как стандартное отклонение изменений торгуемого актива . Это определение уместно только для стратегий типа "купил и держи". Более адекватно для спекулянта определение риска, как стандартного отклонения изменений капитала . Не вдаваясь в подробности, отметим, что риск, согласно данным определениям, значительно недооценивается. Согласно законам Мэрфи (не путать с техническим аналитиком CNBC), худшее впереди. Мы будем пользоваться следующим определением: риск - это количество денег, которое мы готовы потерять, прежде чем выйти из убыточной сделки.

Перед открытием позиции необходимо определить точку, в которой мы закроем позицию с убытком, с целью защиты капитала, так называемый стоп-лосс , либо откроем противоположную позицию, убедившись в своей неправоте относительно направления рынка (stop-and-reverse). Разность между точкой входа в позицию и точкой выхода по стопу, умноженное на количество лотов, есть начальный риск, или 1 R , вне зависимости от того, каким методом и в каких единицах мы определяем уровень стопа: в рублях, процентах, единицах волатильности или попугаях. Следует подчеркнуть, что наше определение риска не тождественно определению 1 R. Риск - это сколько мы потеряем в действительности. Риск может значительно превышать 1 R из-за неисполнения стопа по причине отсутствия дисциплины , гэпов против позиции или большего, чем ожидаемое, проскальзывания. Доход мы тоже можем определять в единицах риска на акцию, или кратных R. В терминах кратных R основной принцип спекуляций будет гласить: сохранять убытки на уровне 1 R, насколько это возможно, и позволять прибыли достигать больших кратных R. Математическое ожидание в кратных R будет означать, сколько мы выиграем или проиграем в среднем за одну сделку на единицу риска. Для того, чтобы вычислить математическое ожидание в кратных R, мы должны записать результаты наших сделок в таблицу со следующими столбцами:

Число лотов I Прибыль или убыток I Начальный риск I Кратное R

Прибыль или убыток должны учитывать комиссию брокеру и проскальзывание. Кратное R вычисляется делением второго столбца на третий. Теперь, для вычисления математического ожидания достаточно просуммировать значения четвертого столбца, и разделить полученное значение на число сделок. Данный метод подходит и для "интуитивного" трейдинга.

Рассмотрим пример. Будем торговать акциями РАО ЕЭС на ММВБ (с 05.29.1997) по следующим правилам (это самое простое, что мы смогли придумать):

Покупаем один лот, если средняя цена дня ((high + low)/2) вырастет выше своего минимального значения на 4 копейки;

Продаем один лот, если средняя цена дня ((high + low)/2) упадет ниже своего максимального значения на 4 копейки;

Вычитаем из каждой сделки один рубль на комиссию и проскальзывание.

Код системы приведен в Приложении 2.

The Simplest System №2. Copyright (c) 2001 DT

PtDn(4.); , num(1);

Input: Price((H+L)*.5), PtUp(4.),

Vars: TrendLine(C), LL(99999), HH(0 if MarketPosition <= 0 then begin

if price < ll then ll = price;

if price cross above ll + ptup*.001 then begin

buy("Simpl.LE") num contracts next bar at market hh = price;

end;

end;

if marketposition >= 0 then begin

if Price > HH then HH = Price; if Price cross below HH - PtDn*.001 then begin

Sell("Simpl.SE") num contracts next bar at market LL = Price;

end;

end;

Приложение 2. Простейшая система №2

Expectancy Output Copyright (c) 2001 DT

Var: RMult(1),R1(1), Trades(0);

Trades = TotalTrades;

R1 = PctUpt.0010BigPointValue;

RMult = PositionProfit(1)/R1;

If barnumber = 1 then

print(file(

,,D:\TS_Export\M-trading.csv

,,),

,,Qty

,,,

,,,

,,,

,,Profit

,,,

,,,

,,,

,,Initial Risk",",","R multiple”);

If Trades <> Trades[1] then

print(file(”D:\TS_Export\M-trading.csv”),Num:10:0,”,”,PositionProfit(1):

10:4,”,”,R1:10:4,”,”,RMult:10:4);

Приложение 3. Вывод данных в файл для вычисления математического ожидания.

В приложении 3 представлен код, который необходимо добавить к коду, приведенному в приложении 2 для того, чтобы выводить

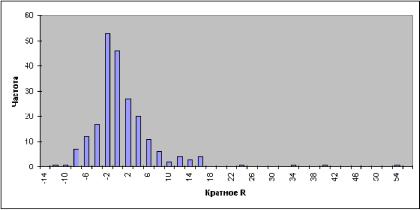

необходимые данные в указанный файл D:\TS_Export\M-trading.csv (вам, разумеется, необходимо указать свой файл). Полученный таким образом файл можно исследовать средствами Excel (Excel р Сервис р Анализ данных). Гистограмма кратных R (Рис.1) наглядно отражает философию следования за тенденцией. Легко видеть, что большинство сделок имеет убыток от одного до двух R (медиана -

1.35, число прибыльных сделок 37%), имеется две сделки с убытками, превышающими 10 R, и пятнадцать сделок, прибыль в которых превышает 10 R. Гистограмма искривлена вправо (ассиметричность 3.46). При этом прибыль от одной сделки составляет 53.15 R! Математическое ожидание в этом примере составляет 0.24 R, т.е. на каждый рубль риска мы в среднем ожидаем получить 1.24 рубля.

Рис.1. Распределение Кратных R.

Итак, мы имеем выигрышную стратегию - чего же более? Осталось открыть счет у брокера - у нас, например - и колбасить на все деньги с максимальным плечом.

Здесь начинается самое важное - собственно money management. Для прояснения ситуации приведем пару фактов.

Ральф Винс придумал игру, в которой единственным параметром был размер ставки. Для игры он набрал сорок кандидатов наук, т.е. как минимум людей неглупых. Единственными ограничениями было, чтобы никто из них не был профессиональным игроком и никто из них не изучал статистику. Кандидаты наук играли в игру, в которой генерировались 100 случайных сделок, одна сделка за один раз. Все начинали с $1000, и перед совершением каждой сделки нужно было принять единственное решение: какую сумму - от $0 до всего капитала - ставить. 60% времени они выигрывали сумму, которую ставили, а в 40% случаев они проигрывали то, что ставили. Эта игра имеет математическое ожидание в 20 центов на каждый доллар риска, то есть в долгосрочной перспективе, на каждый рискуемый доллар игрок получает доллар и 20 центов сверху. Кандидаты наук совершили по 100 сделок, что достаточно для реализации математического ожидания. Совершая одни и те же сделки, все закончили игру с различными результатами. Угадайте, сколько из них увеличили начальный капитал? Двое из сорока. 95% кандидатов наук потеряли деньги в игре с положительным ожиданием!

Van Tharp привел еще более впечатляющий пример . В азиатском туре Dow Jones Telerate TAG (Technical Analysis Group) он выступал с лекциями в восьми городах перед 50-100 слушателями. Большинство из них были профессиональные трейдеры крупных компаний или банков, торгующие акциями, облигациями или обменными курсами на форексе. Для иллюстрации некоторых тем он предлагал слушателям сыграть в игру, аналогичную игре Винса. Там, где выпадала большая серия проигрышей, более половины аудитории -профессиональных трейдеров - теряли деньги.

И еще один пример из жизни аналитиков. Трейдер Олег Найденов, который сейчас переехал в Америку, дал поиграть в аналогичную игру своей приятельнице, работающей ведущим аналитиком Charles Schwab. На первом уровне игры дается распределение кратных R с математическим ожиданием 0.45 и 60% выигрышей. Чтобы перейти на следующий уровень, необходимо за 100 сделок увеличить капитал на 50%.

Результат таков: "она второй день не может перейти на следующий уровень".

Brinson, Singer и Beebower в 1991 г. опубликовали исследование результативности 82-х управляющих портфелями активов за 10летний период, которое показало, что 91.5% дохода являлось результатом размещения активов. Размещение активов в этом исследовании означает, какая доля капитала была размещена в акциях, облигациях или деньгах. Только 8.5% результатов объяснялось тем, какие именно акции или облигации покупались и когда.

Сыграем в ту же игру, что и кандидаты наук у Винса. Если бы не было риска, то есть исход каждой сделки был известен, то имело бы смысл каждый раз ставить весь имеющийся капитал. Тогда каждый кандидат наук получил бы $1000*(1.2

Л100) = $82,817,974,522.01. В реальности, если мы в первую сделку ставим $1000, то мы имеем 40% вероятности потерять все с первой же попытки. Даже если нам повезет, и мы будем иметь $2000, ставка всего капитала в следующей сделке столь же безумна, как и в первой.

Допустим, мы ставим каждый раз по $200. В этом случае, если пять первых сделок будут проигрышными, то мы снова потеряем весь капитал. Конечно, вероятность такого события невелика - чуть больше процента. Но готовы ли мы к риску 1% все потерять за первые 5 неудачных сделок? Допустим, мы проиграли в первых двух сделках, что может случиться с вероятностью 16%. Мы потеряли 40% капитала, и нам надо увеличить счет на 67% только для того, чтобы восстановить начальный капитал. Этот эффект называется "ассимметричный левераж" . Из таб. 2 видно, что убытки свыше 50% требуют огромной, маловероятной прибыли только для восстановления исходного уровня капитала. В итоге, если мы рискуем слишком большой суммой относительно нашего счета и проигрываем, шансы остаться в конечном итоге с прибылью очень малы.

Результат кандидатов наук объясняется не только слишком большими ставками. Широко распространено заблуждение, называемое "ошибка игрока": мы склонны считать, что после серии проигрышей вероятность выигрыша возрастает, и увеличиваем ставки. Однако вероятность выигрыша в данной игре не зависит от предыдущих сделок и по-прежнему остается 60%.

Допустим, мы каждый раз будем ставить определенную долю, в процентах, от текущего капитала и после каждой сделки записывать текущий капитал. Будем повторять серии по 100 сделок снова и снова. После достаточно большого числа серий игр (например, 1000) мы можем оценить распределение результатов торговли. Очевидно, что, несмотря на одинаковые условия игры, в подавляющем большинстве серий мы будем получать разные конечные результаты доходности - в силу случайного характера выпадения выигрышей и проигрышей. Этот метод называется моделирование Монте-Карло.

Для анализа результатов игры, а мы получили в результате 1000 серий игр 1000 вариантов доходности, расположим все варианты последовательно от меньшего к большему. Затем разобьем их на 100 равных по количеству вариантов частей - в каждой сотой доле (их называют персентилями) будет, таким образом, по 10 вариантов результатов. В первом персентиле будут собраны 10 худших вариантов, а граница этого персентиля (10е значение) будет соответствовать тому, что обычно формулируется в виде такой фразы: "В 1% случаев результаты будут хуже ... значения". В статистике такой персентиль принято обозначать как k-1. Граница 50 персентиля (k-50) будет соответствовать фразе "В 50% случаев результат будет хуже, чем ...".

При ставке 10% капитала в каждой сделке (строчка выделена в таблице), при начальном капитале $1000, минимальное значение капитала после ста сделок в 1000 играх составило $181. В 1% всех попыток наш капитал оказался меньше $405 (k-1 доходности). В 50% попытки дали конечный результат $4501 и меньше (k-50 доходности). В 95% попыток конечный капитал был меньше, чем $22411 (k-95 доходности), и, соответственно, в 5% попыток капитал оказался больше, чем $22411.

Рассмотрим drawdowns (DD в таб.3). Drawdown - это разность между максимальным значением капитала и последующим его минимумом до того, как капитал достигнет нового максимума. При ставке 10% от капитала в 50% попыток DD был более 48%, в 1% попыток - более 78%, и максимальный составил почти 90% капитала. При ставках выше 30% от капитала мы практически обречены на разорение. Еще раз подчеркнем, что игра имеет положительное ожидание - при соотношении вероятности проигрышей и выигрышей 40% к 60%, величина выигрыша относится к величине проигрыша как 1 к 1.

Steve Cohen говорит, что "общая ошибка, которую делают трейдеры. это то, что они берут слишком большие позиции относительно своих портфелей. Затем, когда акция движется против них, боль становится слишком сильной, чтобы ей управлять, и они в конце концов паникуют или впадают в оцепенение" . Рассмотренные примеры показывают важность размера ставки в играх с неопределенным исходом. Что же такое money management? Запустив поиск в интернете по этим ключевым словам, мы получили услуги по управлению персональными финансами, как управлять чужими деньгами, как контролировать риск, Turtle Trading и тому подобное. Согласно Van TharpV, money management - это ничего из перечисленного:

• это не часть системы, которая диктует, сколько вы потеряете в данной сделке;

• это не как выходить из прибыльной сделки;

• это не диверсификация;

• это не контроль рисков;

• это не избегание риска;

• это не часть системы, которая максимизирует производительность;

• это не часть системы, которая говорит, куда инвестировать. money management - это часть торговой системы, которая говорит "сколько". Сколько единиц инвестиций следует держать в данный момент? Сколько риска следует брать?

Иными словами, money management - это управление размером ставки. Наиболее радикальное определение из известных нам дал Ryan Jones : money management ограничивается тем, какой суммой с вашего счета рисковать в следующей сделке. Обратите внимание, это определение не относит к money management управление размером уже открытой позиции, в то время как Van Tharp это допускает. Дмитрий Толстоногов

Содержание раздела